Có nên mua MWG, PPH và PHR?

Các công ty chứng khoán (CTCK) khuyến nghị mua MWG nhờ mảng bách hóa dẫn đà tăng trưởng trong năm 2026; mua PPH nhờ doanh nghiệp duy trì hiệu suất ổn định; tăng tỷ trọng PHR vì kỳ vọng lợi nhuận tăng từ tiền đền bù đất KCN.

Mua MWG với giá mục tiêu 87,000 đồng/cp

SSI Research cho biết từ tháng 7/2025, chính sách giảm 2% thuế VAT sẽ được mở rộng sang nhiều nhóm hàng điện tử tiêu dùng. Cụ thể, phạm vi áp dụng mới bao gồm điện thoại di động, TV, máy điều hòa dưới 24,000 BTU và nhiều thiết bị gia dụng khác. Máy điều hòa dưới 24,000 BTU cũng sẽ được miễn thuế tiêu thụ đặc biệt (giảm từ 10% xuống 0%) từ tháng 1/2026.

Việc này được kỳ vọng sẽ thúc đẩy tiêu dùng cho các sản phẩm công nghệ và điện máy của CTCP Đầu tư Thế giới Di động (HOSE: MWG) trong ngắn hạn, bên cạnh nhu cầu thay mới điện thoại di động. Biên lợi nhuận dự kiến cải thiện nhờ cạnh tranh từ các đối thủ trên nền tảng thương mại điện tử suy giảm, do các nền tảng này tăng phí hoa hồng cho người bán (vào tháng 4 và tháng 7) và thay đổi về chính sách thuế đối với các hộ kinh doanh (từ tháng 7/2025).

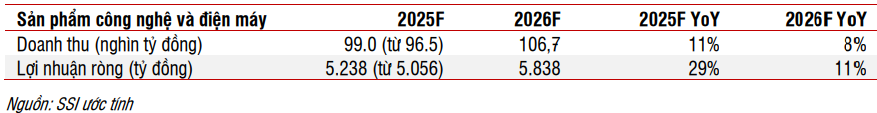

Với kết quả quý 2/2025 tốt hơn kỳ vọng, SSI Research điều chỉnh tăng dự báo năm 2025. Đồng thời, SSI Research cũng đưa ra dự báo năm 2026, với động lực tăng trưởng đến từ việc mở rộng phạm vi áp dụng chính sách giảm 2% thuế VAT sang các sản phẩm công nghệ và điện máy, bên cạnh nhu cầu thay mới điện thoại di động đang diễn ra.

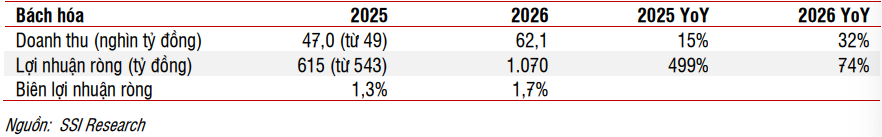

Đối với mảng bách hóa, với lợi nhuận cải thiện đáng kể, MWG duy trì chiến lược mở rộng để đảm bảo tăng trưởng lợi nhuận trong dài hạn. SSI Research cho rằng môi trường cạnh tranh ngày càng thuận lợi cho các nhà bán lẻ hiện đại mở rộng quy mô, đặc biệt trong bối cảnh các cửa hàng bách hóa truyền thống nhỏ lẻ đang gặp khó khăn. Việc áp dụng chính sách thuế dựa trên doanh thu đối với các hộ kinh doanh gia đình gần đây đã tạo ra nhiều rào cản tuân thủ, thúc đẩy xu hướng chuyển dịch lưu lượng khách hàng sang các mô hình bán lẻ hiện đại.

Công ty hiện có kế hoạch mở 600 cửa hàng trong năm 2025 (tăng từ kế hoạch ban đầu là 400 cửa hàng) và 1,000 cửa hàng trong năm 2026. Đáng chú ý, 50% số cửa hàng mới sẽ tập trung tại các tỉnh miền Trung. Ban lãnh đạo cũng cho biết đang xem xét mở rộng thị trường ra các tỉnh miền Bắc vào cuối năm 2026. SSI Research cho rằng thị trường miền Bắc có tiềm năng, đặc biệt sau khi Hà Nội công bố việc đóng cửa các chợ tự phát hoạt động giết mổ gia cầm và gia súc nhỏ lẻ vào tháng 8/2025. Tuy nhiên, sự hiện diện mạnh mẽ của Winmart tại khu vực miền Bắc sẽ là thách thức đáng kể đối với MWG trong giai đoạn đầu phát triển thị trường.

SSI Research giả định MWG sẽ mở từ 600–1,000 cửa hàng mới trong giai đoạn 2025–2026, phù hợp với kế hoạch của Ban lãnh đạo. Việc mở rộng này dự kiến sẽ tác động tích cực đến dự báo doanh thu và lợi nhuận ròng của SSI Research.

Nhìn chung, sau kết quả quý 2/2025 cao hơn dự kiến, SSI Research điều chỉnh dự báo lợi nhuận ròng năm 2025 của MWG lên 5.83 ngàn tỷ đồng (tăng 56% so với năm trước, từ 5.56 ngàn tỷ đồng). SSI Research cũng dự báo lợi nhuận ròng năm 2026 đạt 6.88 ngàn tỷ đồng, tăng 18%, được hỗ trợ bởi: Tăng trưởng lợi nhuận mảng sản phẩm công nghệ và điện máy vừa phải, nhờ chu kỳ thay mới điện thoại và nhu cầu cải thiện khi giảm 2% thuế VAT (từ tháng 7/2025); Động lực thúc đẩy tăng trưởng chính đến từ mảng bách hóa nhờ mở rộng mạng lưới cửa hàng và cải thiện hiệu quả hoạt động của các cửa hàng hiện hữu.

SSI Research kỳ vọng chuỗi cửa hàng bách hóa sẽ đóng vai trò then chốt cho MWG trong dài hạn, trong khi mảng sản phẩm công nghệ và điện máy sẽ duy trì tăng trưởng vừa phải do mức độ thâm nhập thương mại hiện đại đã cao (khoảng 80%).

Theo đó, SSI Research khuyến nghị mua MWG với giá mục tiêu 87,000 đồng/cp.

Xem thêm tại đây

Mua PPH với giá mục tiêu 38,500 đồng/cp

CTCK Mirae Asset (MAS) cho biết Tổng CTCP Phong Phú (UPCoM: PPH) là một doanh nghiệp sản xuất hàng dệt may tại miền Nam Việt Nam. Sau một vài năm tái cấu trúc, PPH hiện tập trung vào hai mảng: sợi và hàng dệt gia dụng. Công ty hợp tác chặt chẽ với Tập đoàn Coats trong sản xuất sợi, đặc biệt là sợi chỉ may. PPH cũng sản xuất các loại sợi dệt, đan với nhiều tính năng khác nhau (như sợi Siro, sợi cotton và sợi polyester). Đối với hàng dệt gia dụng, sản phẩm chính của PPH là mặt hàng khăn.

PPH có lợi thế tốt trong mảng sợi, nhờ hợp tác với Coats (thông qua Công ty TNHH Coats Phong Phú và là công ty Việt Nam duy nhất cung cấp sợi chỉ may cho Coats trên toàn cầu). PPH cũng đang tích cực nâng cao năng lực sản xuất khăn và mở rộng danh mục sản phẩm dệt gia dụng. Trong những năm gần đây, công ty đã chứng kiến sự cải thiện đáng kể về lợi nhuận, đồng thời duy trì chính sách trả cổ tức bằng tiền mặt nhất quán, cùng với các hoạt động tái cấu trúc. Ngoài ra, PPH chỉ phải nộp mức thuế TNDN rất thấp, nhờ các ưu đãi của chính quyền địa phương. Với nền tảng vững chắc, MAS tin rằng PPH sẽ không chỉ duy trì được lợi nhuận mà còn phát triển thịnh vượng trong tương lai.

Trong 6 tháng đầu năm 2025, tổng doanh thu của PPH tăng 15.5% so với cùng kỳ, lên 1,207 tỷ đồng. Tỷ suất lợi nhuận gộp duy trì khoảng 19.7% và lợi nhuận gộp đạt 237.8 tỷ đồng. Lợi nhuận từ công ty liên kết cải thiện lên 189.8 tỷ đồng (tăng 9%). Trong đó, lợi nhuận từ Coats Phong Phú tăng 8.5%, lên 181.8 tỷ đồng. Lợi nhuận hoạt động và lãi sau thuế nửa đầu năm của PPH lần lượt đạt 218 tỷ đồng và 215.2 tỷ đồng, tăng 18.2% và 19.1%.

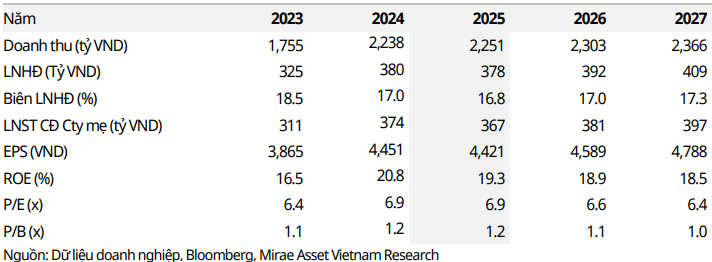

Mặc dù PPH ghi nhận hiệu suất ổn định trong 6 tháng đầu năm 2025, nhưng MAS vẫn duy trì dự phóng năm 2025 của công ty, vì nhu cầu dệt may 6 tháng cuối năm tại thị trường Mỹ có thể thấp hơn so với giai đoạn đầu năm. Trong kịch bản cơ sở, MAS dự báo doanh thu năm 2025 ở mức 2,251 tỷ đồng (tăng 0.6% so với năm trước). Theo đó, lợi nhuận hoạt động và lãi sau thuế năm 2025 dự kiến lần lượt là 378.1 tỷ đồng và 374.3 tỷ đồng, giảm 0.3% và 1.6%.

|

Dự phóng kết quả kinh doanh của PPH

|

MAS đã sử dụng phương pháp chiết khấu dòng tiền tự do cho doanh nghiệp (FCFF) để xác định giá trị nội tại của PPH, với một số giả định chính: tỷ suất lợi nhuận yêu cầu 15%; tốc độ tăng trưởng dài hạn sau năm 2035 là 0%; và giả định PPH sẽ tăng dần quy mô lao động và năng suất qua các năm. Theo đó, MAS khuyến nghị mua PPH với giá mục tiêu 38,500 đồng/cp.

Xem thêm tại đây

Tăng tỷ trọng PHR với giá mục tiêu 63,000 đồng/cp

CTCK Agribank (Agriseco) dự báo lợi nhuận sau thuế năm 2025 của PHR sẽ tăng trưởng so với 2024 nhờ ghi nhận (1) Lợi nhuận khác từ tiền đền bù đất làm dự án KCN VSIP III, Bắc Tân Uyên 1 và cao tốc TP. HCM – Thủ Dầu Một – Chơn Thành. Dự án KCN Bắc Tân Uyên 1 (785ha) đã nhận được quyết định chấp thuận chủ trương đầu tư dự án KCN cơ khí do Thaco làm chủ đầu tư.

Do đó, Agriseco kỳ vọng PHR sẽ nhận được tiền bồi thường bàn giao đất dự án sớm hơn; (2) Thu nhập từ cổ tức và lợi nhuận được chia từ việc cho thuê KCN Nam Tân Uyên 3; (3) Mảng cao su kỳ vọng tăng nhờ giá bán cao su tăng 10 – 15% so với bình quân 2024.

Hiện nay, PHR còn khoảng 34ha tại KCN Tân Bình cho thuê với tỷ lệ lấp đầy 86% và các dự án KCN mới như KCN Tân Lập 1 (200ha) và KCN Tân Bình mở rộng (1,000ha) đang xin phê duyệt của Chính phủ và dự kiến sẽ triển khai giai đoạn 2025 – 2027. PHR cũng đang mở rộng 3 KCN mới: Hội Nghĩa 715ha, Bình Mỹ 1,000ha, Tân Thành 316ha.

Các dự án KCN gối đầu kỳ vọng sẽ đóng góp tăng trưởng cho PHR trong trung và dài hạn nhờ giá thuê tiếp tục tăng và nhu cầu đầu tư lớn tại Bình Dương. Bên cạnh đó, PHR dự kiến sẽ ghi nhận khoản tiền đền bù đất cao su chuyển sang KCN lớn giai đoạn 2025 – 2050 khi Công ty đang đẩy mạnh chuyển đổi sang đất công nghiệp.

Nhìn chung, kỳ vọng mảng cao su duy trì tăng trưởng, lợi nhuận cho thuế dự án NTU 3 và thu nhập từ đền bù đất KCN sẽ là các động lực thúc đẩy kết quả kinh doanh của PHR tăng trưởng trong giai đoạn 2025 – 2026. Bên cạnh đó, triển vọng dài hạn đến từ các dự án Tân Lập 1 và Tân Bình mở rộng tại Bình Dương dự kiến sẽ đóng góp vào kết quả kinh doanh của PHR trong 3- 5 năm tới. PHR cũng duy trì chính sách trả cổ tức tiền mặt tỷ lệ 13 – 15%/năm. Đặc biệt, cổ phiếu PHR hiện đang giao dịch với P/B 1.9x lần, thấp hơn bình quân 5 năm quá khứ (2.1x).

Do đó, Agriseco khuyến nghị tăng tỷ trọng cổ phiếu PHR với giá mục tiêu là 63,000 đ/cp.

Xem thêm tại đây

– 10:00 08/09/2025

Nguồn: https://vietstock.vn/2025/09/co-nen-mua-mwg-pph-va-phr-145-1350071.htm