Cởi nút thắt tâm lý hậu nâng hạng

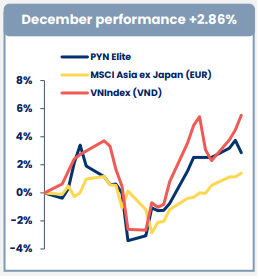

Dù còn quá sớm để xác nhận một đợt bứt phá mới của thị trường chứng khoán Việt Nam, nhưng tuần vừa qua đã ghi nhận nhiều tín hiệu tích cực. VN-Index đã đóng cửa tại kỷ lục mới 1.747 điểm, đánh dấu lần đầu tiên chỉ số này vượt mốc 1,700 điểm kể từ khi FTSE Russell công bố nâng hạng Việt Nam lên nhóm “Thị trường mới nổi thứ cấp” vào ngày 08/10.

Những tín hiệu khởi sắc từ sau cú hích nâng hạng

Trước thời điểm công bố, thị trường từng trải qua những nhịp vận động khó chịu khi độ rộng ngắn hạn của HOSE – tỷ lệ cổ phiếu nằm trên đường trung bình 20 phiên (MA20) – có thời điểm giảm mạnh, về dưới 25% – tiệm cận vùng hoảng loạn hồi tháng 4/2025 do cú sốc thuế đối ứng.

Tuy nhiên, chỉ sau ba phiên giao dịch gần nhất, tâm lý đã được cởi trói rõ rệt: giá trị khớp lệnh trên HOSE vượt trở lại bình quân 20 phiên, cho thấy dòng tiền đang quay lại và thị trường dần sôi động hơn.

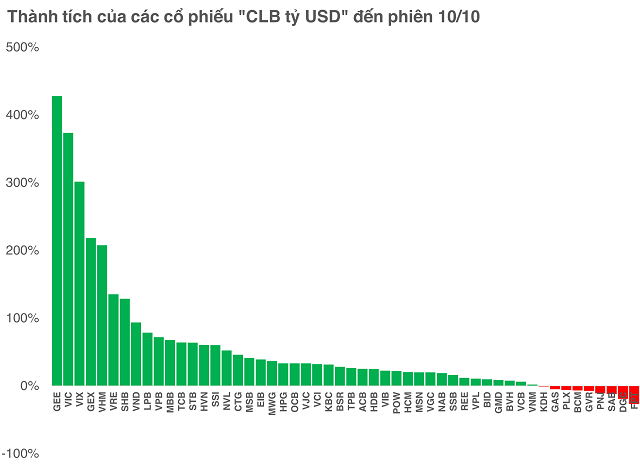

Dẫn dắt xu hướng hồi phục vẫn là nhóm cổ phiếu họ Vin (VIC – VHM – VRE). Tính đến nay, VIC đã tăng 4.7 lần so với đầu năm, VHM tăng 3 lần và VRE tăng 2.36 lần, khẳng định vai trò đầu tàu.

Không chỉ các cổ phiếu Vingroup, cổ phiếu BSR cũng đang thu hút sự chú ý khi tiến sát đỉnh lịch sử, nhờ kỳ vọng lọt vào rổ VN30 trong quý 1/2026 – sau khi đã đáp ứng hầu hết các tiêu chí kỹ thuật theo đánh giá của HoSE hồi tháng 7/2025.

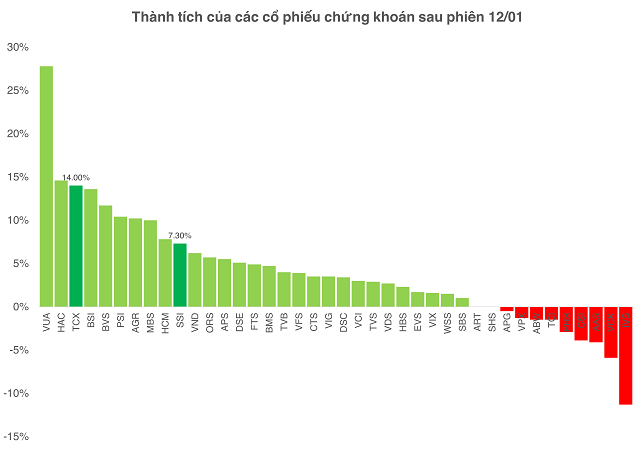

Cùng lúc đó, thị trường hứa hẹn sôi động nhờ câu chuyện IPO của các doanh nghiệp lớn trong ngành chứng khoán. TCBS (TCX) đã hoàn tất IPO, chính thức niêm yết trên sàn HOSE vào ngày 21/10, trở thành công ty chứng khoán có vốn chủ sở hữu lớn nhất thị trường. Đồng thời, TCX cũng không “giấu giếm” tham vọng lọt vào rổ chỉ số VN30 sau khi lên sàn.

Trong khi đó, Chứng khoán VPS và VPBankS cũng đang chạy nước rút hoàn tất thủ tục IPO, để sớm niêm yết cổ phiếu.

Vòng tuần hoàn vốn này góp phần quan trọng trong việc giữ cho thanh khoản thị trường duy trì ở mức cao và giảm rủi ro “nguội lạnh” sau các đợt tăng nóng. Tuy nhiên, thử thách đã nhanh chóng xuất hiện với thông tin cuối tuần qua Tổng thống Trump thông báo sẽ áp thuế bổ sung 100% với hàng hóa Trung Quốc, liên quan đến vấn đề Bắc Kinh hạn chế xuất khẩu đất hiếm.

Dòng vốn ngoại chủ động có thể đi trước

Một điểm đáng chú ý là dòng vốn ngoại chủ động (active funds) đã bắt đầu “định vị” sớm trên thị trường Việt Nam. Trước cả khi có thông báo nâng hạng, đã có quỹ đầu tư ngoại đã giao dịch thử nghiệm theo cơ chế Non-prefunding – cho phép công ty chứng khoán thanh toán thay nhà đầu tư nước ngoài nếu phát sinh chậm trễ.

Gần nhất, vào ngày 07/10, một nhà đầu tư ngoại đã đặt lệnh mua cổ phiếu MWG và MBB tổng trị giá hơn 15 tỷ đồng nhưng chưa thanh toán ngay; nghĩa vụ này được VNDIRECT tạm thời thực hiện.

Thực tế, cơ chế này đã được Bộ Tài chính chính thức cho phép từ Thông tư 68/2024, có hiệu lực từ tháng 11 năm ngoái. Điều này đánh dấu một trong những cải cách quan trọng nhất giúp Việt Nam vượt qua rào cản “ký quỹ trước giao dịch” – yếu tố từng khiến FTSE Russell giữ Việt Nam ở nhóm cận biên trong thời gian dài.

Theo J.P. Morgan, việc FTSE Russell chính thức xác nhận nâng hạng Việt Nam sẽ chỉ có hiệu lực từ tháng 9/2026, sau kỳ đánh giá sơ bộ vào tháng 3/2026. Trong giai đoạn “chờ hiệu lực” này, dòng vốn thụ động (passive funds) – chủ yếu là các quỹ ETF theo chỉ số – chưa giải ngân ngay, mà sẽ chỉ bắt đầu mua khi cổ phiếu Việt Nam được thêm vào rổ FTSE Emerging Market All Cap Index.

Tổ chức này ước tính, nếu Việt Nam chiếm khoảng 0,34% tỷ trọng trong rổ chỉ số, dòng vốn thụ động có thể đạt 1,3 tỷ USD. Dựa trên quy mô vốn hóa hiện tại, khoảng 22 cổ phiếu Việt Nam được cho là đủ điều kiện vào rổ chỉ số FTSE EM All Cap. Cùng với đó, J.P. Morgan nâng mục tiêu VN-Index trong 12 tháng tới lên vùng 2.000–2.200 điểm, tương ứng mức tăng 20–30% so với hiện tại, dựa trên nền tảng vĩ mô ổn định và triển vọng lợi nhuận doanh nghiệp tích cực (tăng 20%/năm giai đoạn 2026–2027).

Nếu quá trình nâng hạng MSCI diễn ra thuận lợi, Việt Nam có thể còn hưởng hiệu ứng định giá lại P/E thêm khoảng 10%, giúp thị trường trở nên hấp dẫn hơn trong mắt các quỹ đầu tư quốc tế.

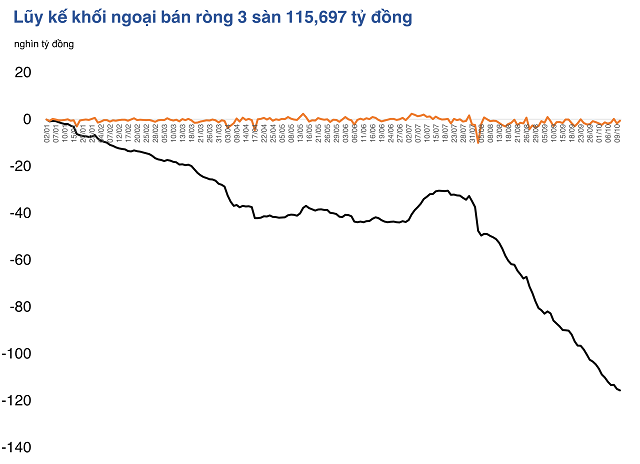

Theo ông Nguyễn Thế Minh, Giám đốc Khối Nghiên cứu & Phát triển khách hàng cá nhân của Chứng khoán Yuanta Việt Nam, dòng vốn ngoại hiện vẫn duy trì trạng thái bán ròng, chủ yếu do chênh lệch lãi suất giữa VND và USD. Tuy nhiên, dòng vốn chủ động nhiều khả năng sẽ định vị sớm trên thị trường, hay còn được biết là “front-run”.

Ông Minh cũng nhận định về diễn biến thuế quan mới: “Tác động vào nền kinh tế Đông Nam Á và Việt Nam theo hướng cân bằng và có hưởng lợi. Tác động vào TTCK theo hướng giảm dần và chỉ tác động đến ngắn hạn nhưng có thể nhanh chóng kết thúc nhịp điều chỉnh. Qua các lần tác động từ các căng thẳng địa chính trị và thương mại thì có thể thấy các mức tác động hầu hết chỉ diễn ra trong ngắn hạn và mức tác động “shock” ngay trong lần đầu tiên và giảm dần theo thời gian.”

– 10:00 13/10/2025

Nguồn: https://vietstock.vn/2025/10/coi-nut-that-tam-ly-hau-nang-hang-830-1360649.htm