Động lực tăng trưởng mới cho ngành ngân hàng

Tại hội thảo “Ngành ngân hàng viết tiếp câu chuyện tăng trưởng” được tổ chức chiều ngày 24/10/2025, các chuyên gia chia sẻ kỳ vọng mới đối với tiềm năng tăng trưởng của ngành ngân hàng trong quý 4/2025 và tầm nhìn dài hơn sang 2026-2027.

Các diễn giả chia sẻ tại hội thảo chiều 24/10/2025. Ảnh chụp màn hình.

|

Lãi suất có thể tăng nhẹ, áp lực tỷ giá giảm dần từ giữa 2026

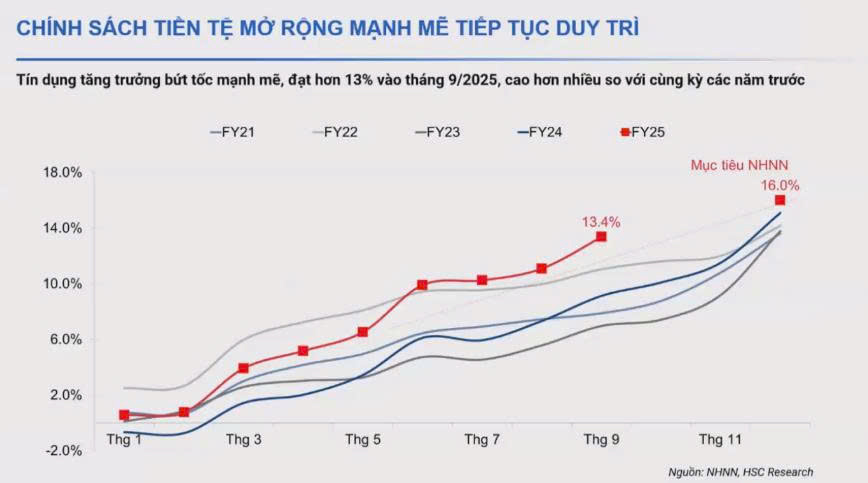

Bà Phạm Liên Hà – Giám đốc Nghiên cứu cao cấp ngành dịch vụ tài chính của HSC nhận định, chính sách tiền tệ Việt Nam vẫn đang duy trì nới lỏng với lãi suất điều hành ở mức thấp và định hướng tăng trưởng tín dụng cao.

Tăng trưởng tín dụng 9 tháng đầu năm 2025 đạt 13.7% – mức rất cao trong 10 năm qua. Ngân hàng Nhà nước (NHNN) ban đầu đặt mục tiêu 16% cả năm, nhưng gần đây đề cập đến mức cao hơn khoảng 18-20% và theo HSC đánh giá mục tiêu này có thể đạt được.

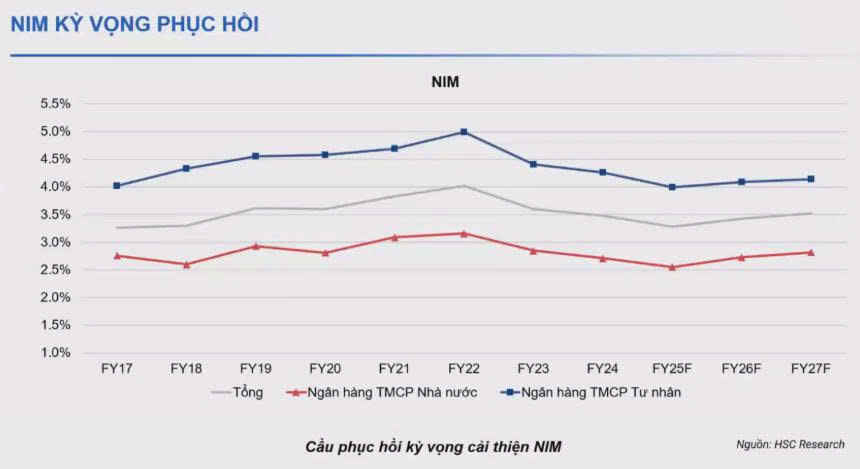

Lãi suất tiết kiệm gần như đi ngang 2 năm nay ở mức thấp kỷ lục. Lãi suất cho vay cũng được duy trì thấp với nhiều gói ưu đãi, đặc biệt là vay mua nhà. Chính vì vậy, NIM (biên lãi ròng) của các ngân hàng đã suy giảm đáng kể trong năm 2024-2025, cho thấy nỗ lực giảm lãi suất của ngành.

Triển vọng tăng trưởng tín dụng cao có thể được duy trì trong các năm tới để hỗ trợ mục tiêu tăng trưởng GDP 2 chữ số. Tuy nhiên, càng về cuối năm, lãi suất có khả năng tăng nhẹ trở lại do rủi ro tỷ giá và thanh khoản.

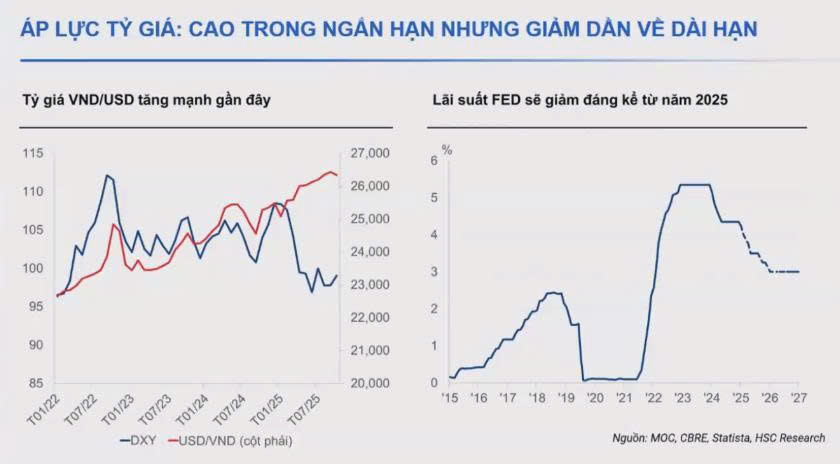

Ông Lê Khánh Tùng – Trưởng phòng Nghiên cứu ngành dịch vụ tài chính của HSC đánh giá, áp lực tỷ giá là một vấn đề lớn, tính từ đầu năm đã tăng gần 6%. Tính đến hết tháng 10/2025, tỷ giá tại các ngân hàng quốc doanh đã lên ngưỡng 26,300 VND/USD và cao hơn ở thị trường phi chính thức. Tuy nhiên, dự báo từ giữa năm 2026 áp lực sẽ giảm dần khi Cục Dự trữ Liên bang Mỹ (Fed) bắt đầu giảm lãi suất, dự kiến từ mức 4.5% xuống khoảng 3% vào 2026-2027. Việc này sẽ làm giảm khoảng cách lãi suất giữa Việt Nam và Mỹ, giúp ổn định tỷ giá hơn, và tạo “room” cho NHNN tiếp tục duy trì chính sách tiền tệ nới lỏng trong 1-2 năm tới.

Nhiều chính sách kỳ vọng hỗ trợ ngành ngân hàng

Bà Phạm Liên Hà cho biết, từ đầu năm, hàng loạt văn bản pháp luật đã được ban hành, tác động tích cực đến hệ thống như: Luật hóa Nghị quyết 42 kỳ vọng tăng tốc xử lý nợ xấu; định hướng bỏ room tăng trưởng tín dụng thay vào đó tăng trưởng dựa trên tỷ lệ an toàn vốn (CAR), áp dụng Basel III nhằm nâng cao năng lực quản trị rủi ro và vốn.

Các quy định khác như phát triển trung tâm tài chính quốc tế, cơ chế thử nghiệm (sandbox) cho fintech/cho vay ngang hàng, quy định về tiền mã hóa và sửa đổi cơ chế thị trường vàng trong ngắn hạn có thể chưa thấy tác động, nhưng trong trung và dài hạn lại rất quan trọng cho giai đoạn phát triển tiếp theo của ngành ngân hàng.

Các nghị định liên quan đến tỷ lệ sở hữu của nhà đầu tư nước ngoài (FOL) như Nghị định 69 (hiệu lực 19/07/2025) về nâng trần FOL lên 49% đối với các ngân hàng tư nhân tham gia tiếp nhận, xử lý ngân hàng yếu kém theo diện chuyển giao bắt buộc. 3 ngân hàng hưởng lợi là HDBank, MB và VPBank. Trên thực tế, HDBank và VPBank đã có động thái tìm nhà đầu tư chiến lược và phát hành tăng vốn để phục vụ mức tăng trưởng tín dụng kỳ vọng rất cao (khoảng 30%) trong những năm tới.

Ngoài ra, Nghị quyết 22 về thành lập trung tâm tài chính tại TPHCM và Đà Nẵng sẽ mang đến các chính sách ưu đãi thí điểm (ưu đãi thuế TNDN, thuế TNCN cho nhân sự đủ điều kiện đến 2030, chế độ ngoại hối thông thoáng, thủ tục gia nhập thị trường đơn giản hơn, hỗ trợ thị thực/giấy phép lao động) để thu hút chuyên gia tài chính thế giới. Các chính sách thử nghiệm cho sản phẩm tài chính mới (tín chỉ carbon, tài chính xanh, tài sản số) cũng được khuyến khích.

Bức tranh ngành ngân hàng từ tăng trưởng tín dụng và NIM

Bà Phạm Liên Hà cho rằng, tăng trưởng lợi nhuận của ngành đang trên đà phục hồi sau khi chạm đáy vào quý 1/2023. Tăng trưởng lợi nhuận quý 1/2025 đạt gần 10%, quý 2 khoảng 15-16%, HSC ước tính quý 3/2025 sẽ đạt 31% (do nền thấp của quý 3 năm ngoái). Các quý sau, HSC kỳ vọng mức tăng trưởng có thể đạt 15-20%.

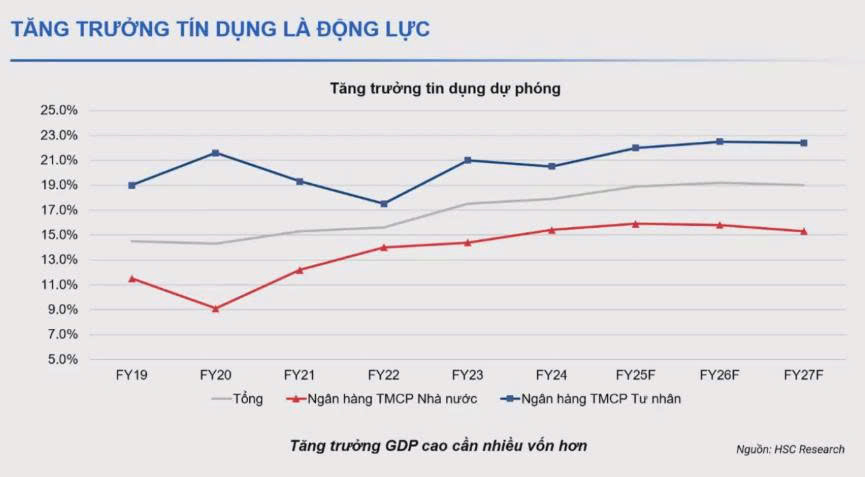

Động lực tăng trưởng chính đến từ: Tăng trưởng tín dụng, NIM và tăng thu từ phí.

Đầu tiên, với mục tiêu tăng trưởng GDP danh nghĩa khoảng 13-17%/năm, tăng trưởng tín dụng toàn hệ thống dự kiến phải ở mức 18-20%. Nhóm ngân hàng tư nhân sẽ dẫn dắt (>20%), đặc biệt nhóm hỗ trợ ngân hàng 0 đồng (25-30%). Nếu NHNN bỏ cơ chế room tín dụng, các ngân hàng có hệ số CAR cao như Techcombank cũng có thể tăng trưởng tín dụng lên 22-25%.

Thứ hai, khi kinh tế hồi phục, cầu tín dụng tăng sẽ giúp NIM cải thiện, ngay cả khi chi phí vốn tăng trong ngắn hạn (do áp lực thanh khoản và tỷ giá). Dữ liệu quý 2, quý 3 cho thấy các ngân hàng duy trì được NIM và có thể cải thiện 10-20 điểm cơ bản. HSC cho rằng NIM đã tạo đáy và sẽ hồi phục nhẹ, nhưng sẽ không quay trở lại mức cao như giai đoạn 2021-2023.

Cuối cùng là tăng trưởng thu nhập phí kỳ vọng cải thiện nhờ sự phục hồi của mảng Bancassurance và các động lực tăng trưởng mới. 9 tháng đầu năm 2025, nhiều ngân hàng tư nhân ghi nhận tăng trưởng từ phí dương trở lại.

Ông Nguyễn Thanh Tùng – Trưởng phòng Nghiên cứu ngành dịch vụ tài chính của HSC phân tích, từ 2016 đến nay, tỷ lệ nợ xấu đã cải thiện rõ rệt, tăng nhẹ năm 2023 (do kinh tế yếu và khủng hoảng trái phiếu 2022), nhưng đã ổn định trở lại trong 2024. Tỷ lệ hình thành nợ xấu mới cũng đã tạo đỉnh vào quý 3/2023 và liên tục giảm. Từ đó cho thấy chất lượng tài sản đang cải thiện. Tuy nhiên, không thể bỏ qua rủi ro vĩ mô, đặc biệt là thuế quan – ảnh hưởng đến nền kinh tế từ quý 4.

Động lực tăng trưởng mới đến từ công ty chứng khoán, tài sản số, vàng

Ông Lê Khánh Tùng cho rằng có 2 động lực tăng trưởng mới cho ngành ngân hàng trong tương lai.

Thứ nhất, trong 1-3 năm qua, tỷ lệ đóng góp lợi nhuận từ CTCK trực thuộc ngân hàng ngày càng cao. Tiêu biểu là Techcombank (TCBS) và VPBank (VPBankS), nơi CTCK đóng góp từ 16-21% lợi nhuận sau thuế của ngân hàng (tính đến nửa đầu 2025). Các CTCK này hoạt động như khối Ngân hàng đầu tư (IB) của ngân hàng, đóng góp lợi nhuận từ tư vấn phát hành trái phiếu doanh nghiệp – thị trường vốn còn nhiều tiềm năng.

Thứ hai, thị trường cổ phiếu từ đầu năm 2020 dù có nhiều thăng trầm nhưng giao dịch vẫn tăng trưởng rất mạnh. Thanh khoản từ 5-6 nghìn tỷ đồng/phiên (2020) lên hơn 45 nghìn tỷ đồng/phiên (quý 3/2025), cho thấy thị trường chứng khoán là kênh đầu tư năng động, và các CTCK hưởng lợi lớn từ môi giới và cho vay ký quỹ (margin).

Động lực dài hạn đến từ tài sản số. Nghị quyết 05 (2025) và Luật Công nghiệp số đã đưa ra khung pháp lý rõ ràng cho thị trường tài sản số/tiền điện tử. Hiện đã có khoảng 10 CTCK và 3 ngân hàng tư nhân lớn tiên phong thúc đẩy dịch vụ này. Nếu các chính sách thành công, quy mô giao dịch tiền điện tử của người Việt có thể đạt 700 triệu USD/ngày (bằng 50% thị trường cổ phiếu), tạo ra doanh thu môi giới hơn 6,000 tỷ đồng (chưa tính thu nhập từ margin). Vì vậy, thị trường tài sản số sẽ là “đại dương xanh” trong dài hạn, tạo nguồn thu nhập đáng kể cho các CTCK và ngân hàng mẹ.

Ông Nguyễn Thanh Tùng bổ sung thêm, động lực nữa đến từ thị trường vàng. Gần đây, Nghị định 232 mới xóa bỏ cơ chế độc quyền sản xuất vàng miếng SJC, mở ra cơ hội cho các ngân hàng thương mại có vốn điều lệ từ 50,000 tỷ đồng trở lên và một số doanh nghiệp. Từ đó, mở ra mảng kinh doanh mới, tạo nguồn thu nhập phi rủi ro (không như rủi ro tín dụng) mà các ngân hàng luôn muốn gia tăng. Nghị định yêu cầu giao dịch vàng từ 20 triệu đồng trở lên phải qua ngân hàng, giúp tăng lượng tiền lưu thông và CASA cho hệ thống. Tuy nhiên, lợi nhuận thu được không quá đáng kể so với lợi nhuận của ngân hàng lớn dù có thể giúp đa dạng hóa thu nhập phí.

Các ngân hàng cũng bắt đầu muốn tham gia lĩnh vực bảo hiểm dù là mảng đóng góp nhỏ vào lợi nhuận. Một công ty bảo hiểm phi nhân thọ quy mô trung bình lớn lợi nhuận 300-500 tỷ đồng/năm. Công ty bảo hiểm nhân thọ có thể cao hơn, nhưng mất 3-5 năm đầu để xây dựng hệ thống và bắt đầu có lợi nhuận.

Theo đó, bà Phạm Liên Hà dự phóng tăng trưởng lợi nhuận ngân hàng cho giai đoạn 2026-2027 khoảng 20%. Tuy nhiên, mức dự phóng này chưa bao gồm những động lực tăng trưởng mới (tài sản số, vàng,…). Vì thế, có thể kỳ vọng tiềm năng tăng thêm cho dự báo này khi các quy định cụ thể hơn được ban hành.

– 20:51 24/10/2025

Nguồn: https://vietstock.vn/2025/10/dong-luc-tang-truong-moi-cho-nganh-ngan-hang-757-1365403.htm