DXS, PC1 và BMP có gì khả quan?

Các công ty chứng khoán (CTCK) khuyến nghị mua DXS nhờ sự hồi phục lượng giao dịch thị trường bất động sản cùng với sự ủng hộ của bối cảnh vĩ mô; PC1 khả quan nhờ triển vọng tăng trưởng lợi nhuận mạnh mẽ; theo dõi BMP nhờ biên lợi nhuận gộp được dự báo cải thiện trong năm 2026.

Mua DXS với giá mục tiêu 12,500 đồng/cp

CTCK Shinhan Việt Nam (SSV) cho rằng sự thuận lợi của các chính sách vĩ mô đóng vai trò quan trọng hỗ trợ sự hồi phục và tăng trưởng của thị trường bất động sản (BĐS) cho giai đoạn trung và dài hạn. Các doanh nghiệp hoạt động trong lĩnh vực BĐS được hưởng lợi từ điều kiện thị trường thuận lợi, trong đó có doanh nghiệp môi giới BĐS như CTCP Dịch vụ Bất động sản Đất Xanh (HOSE: DXS).

Với mặt bằng lãi suất cho vay duy trì ở mức hấp dẫn trong các năm trở lại đây giúp đà phục hồi của thị trường trở nên vững chắc nhờ nhu cầu lớn của người mua nhà và nhu cầu nguồn vốn phát triển dự án của các doanh nghiệp phát triển bất động sản. Đồng thời chiến lược thúc đẩy phát triển kinh tế, đẩy mạnh giải ngân đầu tư công và phát triển hạ tầng trên toàn quốc không những giúp việc kết nối giao thông giữa các dự án đến các khu vực trung tâm trở nên thuận lợi mà còn giúp tâm lý thị trường cải thiện.

Các luật BĐS điều chỉnh được ban hành và các cơ chế tháo gỡ cho các dự án bị ách tắc pháp lý sẽ giúp cải thiện nguồn cung từ đó làm tăng nguồn cung ra thị trường, điều đó có lợi cho triển vọng kinh doanh của các doanh nghiệp môi giới bất động sản như DXS.

Nổi bật, nghị quyết số 171/2024/QH15 của Quốc hội về thí điểm thực hiện dự án nhà ở thương mại thông qua thỏa thuận về nhận quyền sử dụng đất hoặc đang có quyền sử dụng đất có hiệu lực từ ngày 01/04/2025 đã thể hiện được tác động tới nguồn cung toàn thị trường. Trong đầu quý 4/2025 vừa qua, TPHCM đã chấp thuận cho doanh nghiệp BĐS được thí điểm thực hiện dự án nhà ở thương mại tại 54 khu đất của 54 doanh nghiệp bất động sản, với tổng diện tích hơn 6.5 triệu m2 mang lại nguồn cung nhà ở lớn cho thị trường BĐS trong giai đoạn tới.

Đồng thời các luật bất động sản điều chỉnh và sự quyết liệt của các cơ quan chức năng trong việc tháo gỡ nguồn cung toàn thị trường kỳ vọng sẽ giải quyết sự chồng chéo giữa các luật và quy định của các cơ quan chức năng, từ đó tháo gỡ các nút thắt pháp lý và giúp rút ngắn thời gian hoàn thành pháp lý của dự án qua đó sẽ giúp cải thiện nguồn cung toàn thị trường.

Năm 2025-2026, dự báo lượng căn hộ sơ cấp tiếp tục phục hồi tại hai thị trường lớn là TPHCM và Hà Nội nhờ các biện pháp tháo gỡ của cơ quan quản lý. Theo đó, nguồn cung sơ cấp trong năm 2025 của cả hai thị trường dự kiến đạt 55,000 căn (tăng 35% so với năm trước). SSV kỳ vọng sự gia tăng của nguồn cung sẽ kèm theo sự gia tăng của số lượng giao dịch từ đó có lợi cho các doanh nghiệp môi giới BĐS như là DXS.

Tuy nhiên, giá bất động sản đã tăng mạnh trong giai đoạn 2024-2025 ở cả thị trường TPHCM và Hà Nội nhờ chính sách vĩ mô hỗ trợ và nhu cầu nhà ở cao. SSV đánh giá dư địa tăng giá mạnh sẽ không còn mạnh mẽ như giai đoạn trước, giá BĐS sẽ duy trì ở mặt bằng giá cao và ổn định hơn so với giai đoạn trước. Tuy nhiên nhờ nhu cầu cao của người mua nhà, SSV cho rằng thị trường tiếp tục duy trì tỷ lệ hấp thụ tốt cho các dự án mở bán trong giai đoạn tới.

Mặt khác, sau khi mở bán trở lại The Privé, công ty mẹ của DXS là CTCP Tập đoàn Đất Xanh (HOSE: DXG) sẽ tái khởi động các dự án Gem Sky World dự kiến sẽ cung cấp khoảng 5,000 sản phẩm ra thị trường. DXS được kỳ vọng sẽ là đơn vị phân phối chính cho cả hai dự án, mang lại nguồn doanh thu môi giới đáng kể cho DXS trong giai đoạn 2025-2028.

Ngoài ra, DXG còn có kế hoạch phát triển nhiều dự án khác tại các tỉnh lân cận TPHCM, tạo lợi thế lớn cho DXS. Các dự án căn hộ trung cấp tập trung chủ yếu tại tỉnh Bình Dương cũ để triển khai trong các giai đoạn tới, giúp củng cố thêm danh mục dự án phân phối cho công ty mẹ của DXS.

Các dự án trong kế hoạch triển khai của DXG bao gồm dự án Opal Luxury (3,400 căn, 8.6ha), DXH Park View (6,800 căn, 5.1ha), DXH Park City (6,900 căn, 10.5ha), và Opal City View (1,583 căn, 1ha). Trong quý 3/2025, DXG vừa nhận phê duyệt chủ trương đầu tư dự án ven sông Sài Gòn. Dự án này có tổng vốn đầu tư dự kiến 7,000 tỷ đồng, được phát triển trên khu đất rộng khoảng 23,000 m2 với quy mô 6 block cao 40 tầng, dự kiến cung ứng ra thị trường khoảng 3,000 căn hộ.

Với những lý do trên, SSV khuyến nghị mua DXS với giá mục tiêu 12,500 đồng/cp.

Xem thêm tại đây

PC1 khả quan với giá mục tiêu 28,100 đồng/cp

CTCK MB (MBS) đánh giá triển vọng mảng xây lắp điện của CTCP Tập Đoàn PC1 (HOSE: PC1) tích cực từ 2025 do: 1) Chu kỳ đầu tư mới điện năng lượng tái tạo (NLTT) được khởi động hỗ trợ bởi nhiều chính sách mở khóa các vướng mắc của ngành như khung giá cho NLTT, cơ chế đấu thầu và kế hoạch thực hiện Quy hoạch điện 8 Điều chỉnh; 2) Khối lượng công việc cho xây dựng lưới điện được đảm bảo, trung bình 1.6 tỷ USD/năm theo quy hoạch. Hướng tới mục tiêu tiếp cận không chỉ các dự án hàng đầu trong nước mà cả thị trường quốc tế, PC1 đã đạt được những thành công ban đầu từ trúng thầu hợp đồng EPC cho nhà máy điện gió 58MW tại Philippines, khẳng định năng lực của công ty trong việc tiếp tục ký thêm các gói thầu giá trị trong tương lai.

Bên cạnh đó, PC1 có kế hoạch nâng tổng công suất lên 1,000MW đến 2030 và 1,300MW đến 2023 tập trung nhóm điện NLTT. Doanh nghiệp dự kiến đưa vào vận hành hai nhà máy thủy điện nhỏ, Bảo Lạc A (30MW) và Thượng Hà (13MW) giai đoạn 2026- 2027.

Giai đoạn trước, PC1 chứng minh năng lực triển khai, nổi bật cụm điện gió 144MW là một trong số ít dự án thành công nhận khoản vay từ ADB với lãi suất ưu đãi 5-6%/năm, MBS cho rằng đây sẽ là lợi thế lớn của PC1 khi triển khai các dự án mới.

Trong 2025-2027, động lực tăng trưởng chính của PC1 giai đoạn này đến từ việc phát triển các dự án BĐS nhà ở, KCN và xây lắp điện. Đối với BĐS nhà ở, Tháp Vàng đã mở bán và kỳ vọng bàn giao trong giai đoạn 2025-26. Ở mảng KCN, bên cạnh Nomura 2 khởi công quý 4/2025, Western Pacific với quỹ đất 370ha đóng góp lớn cho lợi nhuận của PC1 giai đoạn 2025-2028.

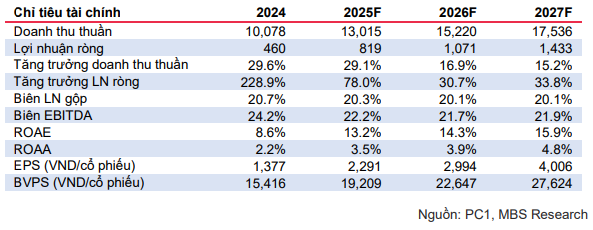

Đối với mảng xây lắp, kỳ vọng tăng trưởng mạnh mẽ với lượng backlog cao trong 2025 (8,000 tỷ đồng) đến từ các gói thầu quy mô lớn. Nhìn về trung hạn, doanh nghiệp tự tin mức tăng trưởng doanh thu 15%/năm với nguồn việc dồi dào cho hoạt động xây lắp đường dây và EPC điện gió theo Quy hoạch điện 8 Điều chỉnh. MBS dự báo tăng trưởng lợi nhuận ròng 2025/2026/2027 sẽ đạt mức 78%/31%/34% so với năm trước đó.

|

Dự phóng kết quả kinh doanh 2025-2027 của PC1

|

Theo đó, MBS cho rằng triển vọng kinh doanh phục hồi cùng với mức giá chiết khấu sâu là hai yếu tố chính khiến PC1 là lựa chọn hấp dẫn thời điểm hiện tại. Vì vậy, CTCK này khuyến nghị PC1 khả quan với giá mục tiêu 28,100 đồng/cp.

Xem thêm tại đây

Theo dõi BMP với giá mục tiêu 172,800 đồng/cp

CTCK BIDV (BSC) cho rằng CTCP Nhựa Bình Minh (HOSE: BMP) sẽ phải tăng áp lực chiết khấu trong năm 2025 – 2026 để bù đắp sản lượng do bị mất dần thị phần. Cụ thể trong quý 3/2025, tổng chiết khấu, bán hàng trên doanh thu đạt 19.7% cao nhất trong 5 năm gần đây của BMP. Sản lượng tiêu thụ của BMP đang chững lại ở mức 23,000–26,000 tấn/quý trong 3 quý gần nhất.

Mặt khác, biên lợi nhuận gộp cải thiện đến từ giá PVC giảm trong năm 2026, giúp bù đắp một phần cho tăng chiết khấu giảm giá. Nguyên nhân là do giá dầu đang được dự báo tiếp tục giảm trong năm 2026.

BSC lưu ý giá PVC thường có quan hệ chặt chẽ với giá dầu. Hiện tại, IEA dự báo thị trường dầu mỏ dư cung lên 4.1 triệu thùng/ngày – tương đương 4% nhu cầu toàn thế giới trong năm 2026 do nguồn cung dầu tăng mạnh từ OPEC. Trong khi đó, nhu cầu toàn cầu chậm lại, chủ yếu đến từ Trung Quốc do quốc gia này đang tích cực chuyển đổi từ dầu mỏ sang các năng lượng thay thế.

Theo đó, BSC đưa ra kịch bản giá dầu 62 USD/thùng (giảm 9% so với cùng kỳ) tương đương với kịch bản giá PVC 607 USD/tấn (giảm 8%). Trong bối cảnh giá giá dầu và PVC kỳ vọng giảm, BSC cho rằng chi phí đầu vào thấp giúp bù đắp một phần cho việc tăng chiết khấu của BMP.

Tỷ suất cổ tức của BMP vẫn duy trì ở mức cao trong giai đoạn 2025-2026. BSC kỳ vọng cổ tức trả cho năm 2025 (được trả vào năm 2026) sẽ đạt 17,000 đồng/cp (tương đương tỷ suất cổ tức 10%).

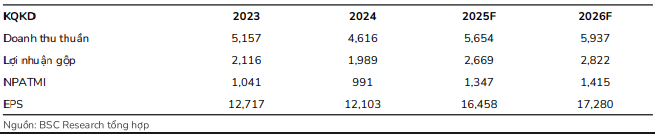

Trong năm 2025, BSC dự báo BMP đạt doanh thu thuần 5,731 tỷ đồng (tăng 23% so với năm trước), lãi ròng đạt 1,347 tỷ đồng (tăng 36%), tương đương EPS dự phóng 2025 khoảng 16,458 đồng/cp, dựa trên giả định sản lượng đạt 96,563 tấn (tăng 25%), biên lợi nhuận gộp ước khoảng 47.2%.

Còn trong năm 2026, BSC dự báo BMP đạt doanh thu thuần 6,018 tỷ đồng (tăng 5%), lãi ròng đạt 1,415 tỷ đồng (tăng 5%), tương đương EPS dự phóng 2026 ở mức 17,280 đồng/cp, dựa trên giả định sản lượng 101,391 tấn (tăng 5% ) do mất thị phần, biên lợi nhuận gộp vào khoảng 47.5% do giá PVC giảm. Chi phí bán hàng/doanh thu đạt 13.2% – tương đương với quý 3/2025 (13.2%).

|

Dự phóng kết quả kinh doanh 2025-2026 của BMP

|

Với những kỳ vọng trên, BSC khuyến nghị theo dõi BMP với giá mục tiêu 172,800 đồng/cp.

Xem thêm tại đây

– 10:32 24/11/2025

Nguồn: https://vietstock.vn/2025/11/dxs-pc1-va-bmp-co-gi-kha-quan-145-1373741.htm