Bức tranh “đắng” của ngành mía đường

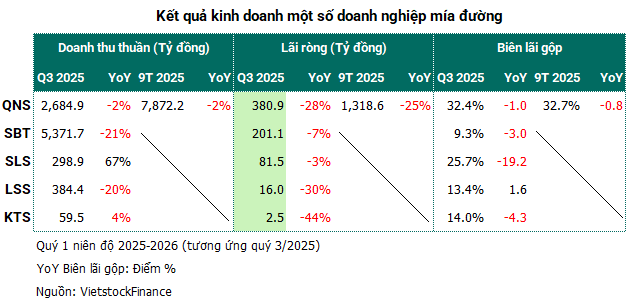

Bước vào niên độ 2025-2026, ngành mía đường Việt Nam khởi đầu trong bối cảnh đầy chông chênh. Quý kinh doanh đầu tiên khép lại với một bức tranh kém sáng khi phần lớn doanh nghiệp niêm yết đều ghi nhận lợi nhuận sụt giảm mạnh, báo hiệu một chu kỳ khó khăn đang tới gần.

|

Lợi nhuận đồng loạt đi xuống

Đường Quảng Ngãi (QNS), doanh nghiệp đầu ngành, ghi nhận lãi ròng quý 3/2025 (tương đương quý 1 niên độ mới) giảm 28% so với cùng kỳ, đạt 381 tỷ đồng – mức thấp nhất trong 10 quý gần đây. Tính chung 9 tháng, lãi ròng của QNS chưa đến 1,319 tỷ đồng, giảm 25%, mới thực hiện được 74% kế hoạch năm.

| Kết quả kinh doanh hàng quý giai đoạn 2023-2025 của QNS | ||

Mảng đường tiếp tục là gánh nặng lớn nhất ghìm lợi nhuận của Công ty. Lũy kế 9 tháng đầu năm, mảng này chỉ đạt 2,635 tỷ đồng doanh thu (giảm 18%), lãi gộp sụt tới 44%, kéo biên lãi gộp co hẹp từ 32.3% xuống còn 22%. Công ty cho biết, nguyên nhân do sức cầu yếu và cạnh tranh gay gắt từ đường lỏng cũng như đường nhập lậu, khiến giá bán giảm sâu và kết quả kinh doanh đi xuống.

Mía đường Sơn La (SLS), doanh nghiệp nổi tiếng với hiệu quả sản xuất cao, cũng không thoát khỏi xu hướng suy giảm. Doanh thu mảng đường giảm tới 68%, biên lãi gộp rơi từ đỉnh 45% cùng kỳ xuống còn 25.7%. Tuy nhiên, nhờ doanh thu tài chính tăng mạnh gần gấp đôi khi tiền gửi ngân hàng vọt 47 lần, đạt hơn 151 tỷ đồng, Công ty phần nào tránh được cú giảm sâu khi lợi nhuận ròng chỉ giảm 3%, còn 81.5 tỷ đồng. Đây là mức thấp nhất trong 7 quý, nhưng đạt tới 74% kế hoạch cả năm nhờ thói quen đặt mục tiêu kinh doanh thận trọng.

| Kết quả kinh doanh hàng quý trong 2 năm qua của SLS | ||

CTCP Thành Thành Công – Biên Hòa (TTC AgriS, SBT) – “đầu tàu” của ngành – cũng đi theo quỹ đạo tương tự. Doanh thu quý giảm 21%, xuống 5,372 tỷ đồng, thấp nhất trong 3 năm; biên lãi gộp chỉ còn 9.3%. Mảng đường chiếm hơn 90% doanh thu nhưng sụt 24%, biên lãi gộp mảng này giảm mạnh từ 12.3% xuống 8.1%. Dù vậy, Công ty được “cứu” phần nào nhờ lãi từ công ty liên kết tăng hơn 53 lần, doanh thu tài chính tăng 11%, cùng khoản lợi nhuận khác thay cho lỗ cùng kỳ, giúp lợi nhuận ròng chỉ giảm nhẹ 7%, đạt 201 tỷ đồng, song vẫn là mức thấp nhất trong 1 năm qua.

Doanh nghiệp nhỏ cũng không thoát khó

Ở nhóm quy mô nhỏ, Đường Kon Tum (KTS) ghi nhận doanh thu quý tăng 20% nhưng lợi nhuận ròng lại lao dốc 44%, còn 2.5 tỷ đồng, mới chỉ thực hiện được 21% kế hoạch năm. Nguyên nhân chính do giá vốn tăng 30%, khiến biên lãi gộp rơi từ 21.4% xuống 14.7%.

Mía đường Lam Sơn (Lasuco, LSS) là điểm sáng hiếm hoi khi biên lãi gộp cải thiện 1.6 điểm phần trăm, đạt 13.4%, phản ánh nỗ lực tiết giảm chi phí sản xuất. Tuy nhiên, kết quả kinh doanh vẫn không khả quan khi lãi ròng chỉ còn 16 tỷ đồng, giảm 30% so với cùng kỳ, chủ yếu do doanh thu giảm 20% và chi phí tài chính tăng 30%. Hệ quả, quý 1 niên độ 2025-2026 trở thành quý tệ nhất trong lịch sử của Lasuco, với mức thực hiện chỉ 14% kế hoạch lợi nhuận năm.

Nguy cơ đứt gãy toàn bộ chuỗi liên kết

Sự sụt giảm lợi nhuận đồng loạt không phải là ngẫu nhiên mà bắt nguồn từ hàng loạt áp lực mang tính hệ thống đang đè nặng lên toàn ngành. Theo phân tích của Chứng khoán Vietcombank (VCBS), giá đường trong nước quý 3/2025 duy trì xu hướng giảm, về quanh mức 17,500 đồng/kg, do nguồn cung dồi dào, sức tiêu thụ chậm và lượng tồn kho lớn. Trong khi đó, nạn đường nhập lậu vẫn là “nút thắt” lớn nhất của ngành, tạo ra sự cạnh tranh không lành mạnh và làm xói mòn thị phần của các nhà máy nội địa.

Trước tình hình đó, Thủ tướng Phạm Minh Chính đã chỉ đạo Bộ Nông nghiệp và Phát triển Nông thôn cùng Bộ Tài chính khẩn trương rà soát tình hình sản xuất, tồn kho và thực trạng đường nhập lậu theo văn bản số 7951/VPCP-NN. Động thái này cho thấy nỗ lực của Chính phủ nhằm hỗ trợ ngành vượt qua giai đoạn khủng hoảng.

Chủ tịch Hiệp hội Mía đường Việt Nam – Nguyễn Văn Lộc cảnh báo nguy cơ đứt gãy chuỗi liên kết nông dân – doanh nghiệp nếu tình trạng giá đường thấp kéo dài. Khi nông dân không còn động lực trồng mía, ngành sẽ đối mặt với rủi ro mất vùng nguyên liệu và sự phát triển bền vững sẽ bị đe dọa nghiêm trọng.

Tương lai nào cho mía đường Việt Nam?

Tóm lại, niên độ 2025-2026 bắt đầu với những khó khăn chưa từng có đối với ngành mía đường trong bối cảnh hàng loạt áp lực cùng hội tụ: giá bán sụt giảm, tồn kho ở mức cao kỷ lục và cạnh tranh ngày càng khốc liệt từ đường nhập khẩu. Theo dự báo của VCBS, giá đường thế giới và trong nước có thể tiếp tục giảm nhẹ trong thời gian tới, do cung vượt cầu và sức tiêu thụ yếu.

Sự phục hồi của ngành trong thời gian tới sẽ phụ thuộc rất lớn vào 2 yếu tố: hiệu quả của các biện pháp quản lý thị trường và chống gian lận thương mại của cơ quan Nhà nước, cùng khả năng tái cấu trúc nội tại của các doanh nghiệp để tối ưu chi phí và thích ứng trong môi trường cạnh tranh khắc nghiệt.

Trước thách thức đang bao phủ, câu hỏi lớn được đặt ra là liệu sự can thiệp chính sách và nỗ lực tự thân có đủ giúp ngành mía đường tìm lại “vị ngọt”, hay đây sẽ chỉ là khởi đầu cho một chu kỳ điều chỉnh sâu hơn trong những năm tới.

|

Hàng tồn kho – “bom nổ chậm” của toàn ngành Một chỉ báo đáng lo khác của ngành mía đường là lượng hàng tồn kho. Diễn biến trái chiều giữa các doanh nghiệp cho thấy bức tranh phức tạp của toàn ngành. Với QNS, lượng tồn kho tăng 30% so với đầu năm, lên 1,714 tỷ đồng tại thời điểm cuối tháng 9; trong đó, thành phẩm chiếm 77%, đạt hơn 1,314 tỷ đồng – cao gấp gần 4 lần so với đầu năm. Áp lực tồn kho lớn được dự báo sẽ kéo dài, ảnh hưởng đến dòng tiền và chi phí vận hành trong các quý tới của doanh nghiệp này. Ngược lại, nhiều doanh nghiệp khác đang nỗ lực giải phóng hàng tồn. So với đầu niên độ (tháng 7/2025), tồn kho của SBT giảm 13%, xuống 3,153 tỷ đồng; SLS giảm mạnh 40%, còn hơn 308 tỷ đồng; LSS giảm 15%, còn 1,436 tỷ đồng; KTS giảm 18%, còn 206 tỷ đồng. Tỷ trọng thành phẩm trong cơ cấu tồn kho của hầu hết các doanh nghiệp này đều ở mức cao, dao động từ 60% đến hơn 90%, phản ánh sức tiêu thụ yếu. |

– 08:07 11/11/2025

Nguồn: https://vietstock.vn/2025/11/buc-tranh-dang-cua-nganh-mia-duong-737-1370847.htm