CII thu về gần 2 ngàn tỷ đồng từ chào bán trái phiếu chuyển đổi ra công chúng

Ngày 18/08/2025, HĐQT CTCP Đầu tư Hạ tầng Kỹ thuật Thành phố Hồ Chí Minh (HOSE: CII) chính thức kết thúc đợt chào bán trái phiếu chuyển đổi ra công chúng với giá trị 2 ngàn tỷ đồng.

Lô trái phiếu này có mã CII425001, kỳ hạn 10 năm, là loại trái phiếu chuyển đổi thành cổ phần phổ thông, không có tài sản bảo đảm và không kèm chứng quyền.

Trái phiếu được chuyển đổi thành cổ phần phổ thông thông qua 9 đợt, bắt đầu từ ngày 25/01/2027 đến ngày đáo hạn. Đối với đợt chuyển đổi thứ 9, tức vào ngày đáo hạn, trái chủ bắt buộc chuyển đổi toàn bộ trái phiếu đang nắm giữ thành cổ phần phổ thông. Tỷ lệ chuyển đổi 1:8 (mỗi trái phiếu chuyển đổi thành 8 cp). Giá chuyển đổi là 12,500 đồng/cp.

Lãi sẽ được trả định kỳ 3 tháng/lần. Trong đó, lãi suất trong 4 kỳ tính lãi đầu sẽ cố định 10%/năm; các kỳ tính lãi tiếp theo áp dụng lãi suất thả nổi bằng tổng của 3.5%/năm và lãi suất tham chiếu (lãi suất tiền gửi tiết kiệm cá nhân kỳ hạn 12 tháng của Ngân hàng TMCP Ngoại thương Việt Nam).

Kết quả được CII công bố cho thấy tuy giá trị lô trái phiếu là 2,000 tỷ đồng nhưng số tiền đặt mua nộp vào tài khoản phong tỏa là gần 2,743 tỷ đồng. Công ty lý giải số tiền nộp thừa là do tổng khối lượng trái phiếu đăng ký mua vượt quá khối lượng trái phiếu được phép chào bán và số tiền nhà đầu tư nộp không hợp lệ. Toàn bộ số tiền thừa này sẽ được CII hoàn trả cho nhà đầu tư sau khi được giải tỏa tài khoản phong tỏa theo quy định.

Sau khi trừ các chi phí (gần 1.3 tỷ đồng), tổng thu ròng từ đợt chào bán của CII là gần 1,999 tỷ đồng. Số tiền này sẽ được sử dụng để CII cơ cấu lại nợ.

Có 155 nhà đầu tư tham gia đợt chào bán thành công, bao gồm: 106 cá nhân trong nước (lượng trái phiếu mua chiếm 13.28% tổng khối lượng chào bán), 40 cá nhân nước ngoài (2.34%), 3 tổ chức trong nước (74.39%) và 6 tổ chức nước ngoài (9.99%).

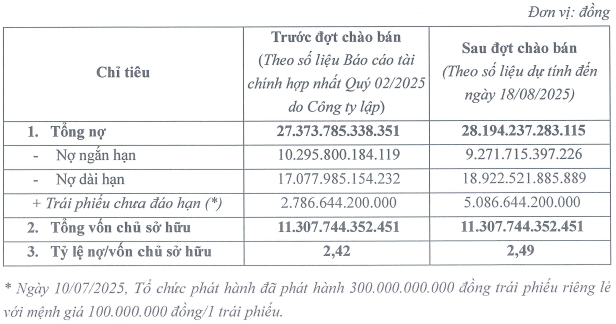

Về tình hình tài chính, dư nợ trái phiếu chưa đáo hạn của CII tại thời điểm 18/08 tăng 83% so với cuối tháng 6/2025, lên gần 5.1 ngàn tỷ đồng. Tổng nợ phải trả tăng 3%, lên hơn 28.1 ngàn tỷ đồng. Tỷ lệ nợ/vốn chủ sở hữu tăng từ 2.42 lần lên 2.49 lần.

|

Tình hình tài chính của CII sau đợt phát hành trái phiếu chuyển đổi

Nguồn: CII

|

Cuối tháng 6/2025, CII cho biết nhóm nhà đầu tư gồm Công ty, Công ty TNHH MTV Dịch vụ Hạ tầng CII (CII Service), CTCP Xây dựng Hạ tầng IMIC và CTCP Ngoại thương và Phát triển Đầu tư TPHCM (HOSE: FDC) sẽ phối hợp lập đề xuất dự án tuyến đường trên cao kéo dài từ Ngã tư Vũng Tàu đến nút giao Võ Nguyên Giáp với cao tốc Biên Hòa – Vũng Tàu. Dự án nhằm giải tỏa áp lực giao thông trên trục TPHCM – Vũng Tàu, đặc biệt ở các điểm nóng từ Ngã tư Vũng Tàu đến Cổng 11.

* Liên danh CII được chấp thuận lập đề xuất đường trên cao dọc quốc lộ 51

* CII đề xuất làm tuyến đường trên cao dọc Quốc lộ 51 không sử dụng vốn Nhà nước

– 17:32 20/08/2025

Nguồn: https://vietstock.vn/2025/08/cii-thu-ve-gan-2-ngan-ty-dong-tu-chao-ban-trai-phieu-chuyen-doi-ra-cong-chung-3118-1343960.htm