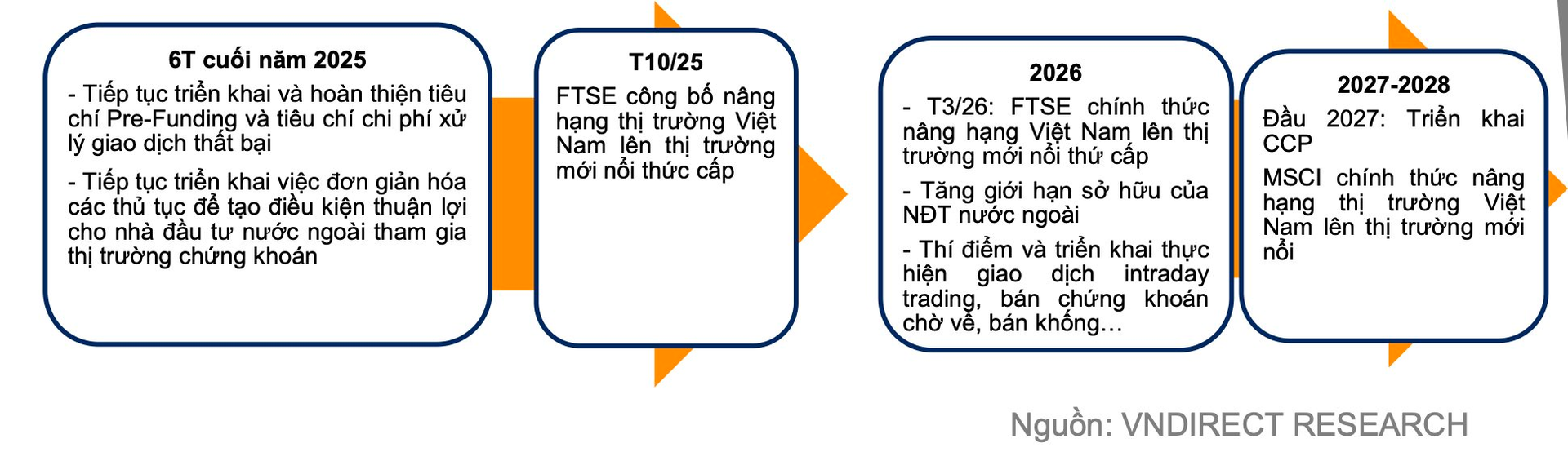

Trong báo cáo mới đây, Chứng khoán VNDirect nhận định với cam kết mạnh mẽ trong việc hiện thực hóa mục tiêu nâng hạng thị trường chứng khoán và xây dựng một thị trường vốn phát triển bền vững, Việt Nam nhiều khả năng sẽ được FTSE Russell nâng hạng trong kỳ đánh giá tháng 10.

Theo lộ trình, năm 2026 sẽ là giai đoạn quan trọng khi giới hạn sở hữu của nhà đầu tư nước ngoài được nới lỏng, đồng thời thị trường bắt đầu thí điểm các hoạt động giao dịch trong ngày (intraday trading), bán chứng khoán chờ về và bán khống. Đến đầu năm 2027, khi cơ chế bù trừ đối tác trung tâm (CCP) được triển khai, MSCI dự kiến cũng sẽ chính thức nâng hạng thị trường chứng khoán Việt Nam lên nhóm thị trường mới nổi.

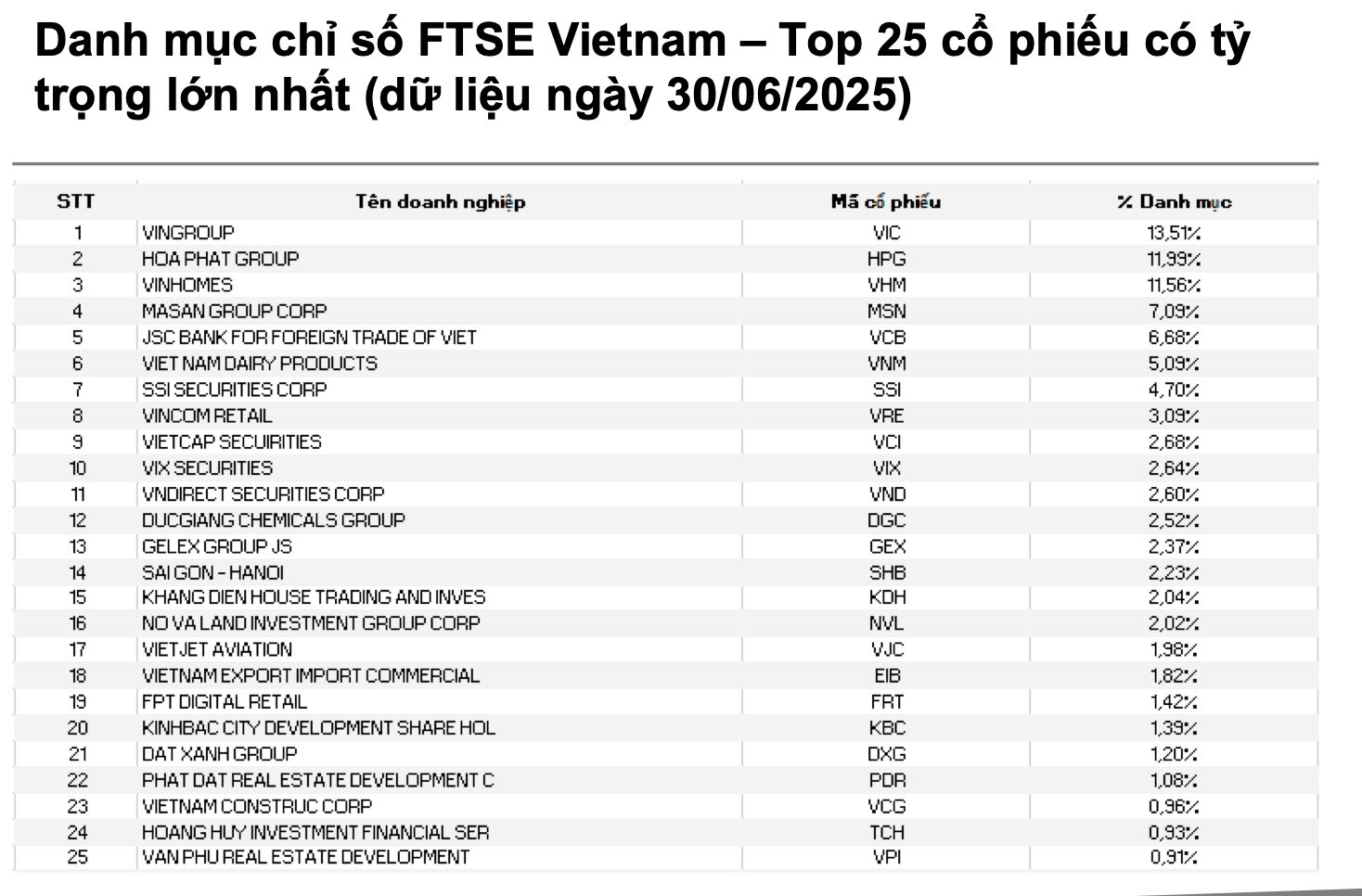

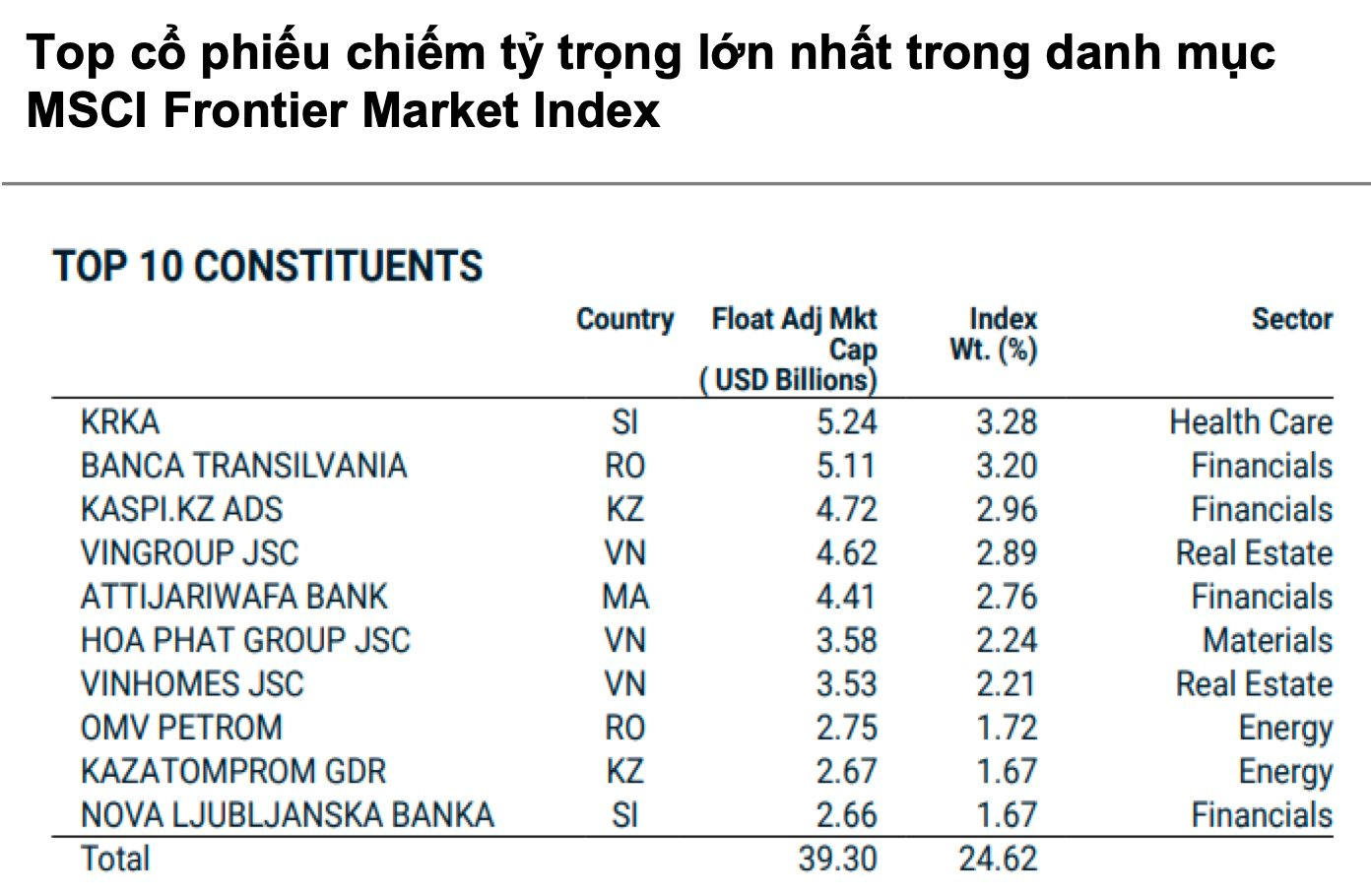

VNDirect ước tính, nếu được FTSE Russell nâng hạng lên thị trường mới nổi thứ cấp, Việt Nam có thể thu hút dòng vốn ngoại khoảng 1,0 – 1,5 tỷ USD từ các quỹ mở và ETF theo dõi bộ chỉ số FTSE. Các cổ phiếu có khả năng được mua ròng mạnh gồm VIC, VHM, HPG, VCB, MSN, VNM, VRE, SSI, VND …

Trong kịch bản thuận lợi hơn, khi MSCI cũng nâng hạng Việt Nam, dòng vốn ngoại có thể đạt khoảng 3 tỷ USD. Như vậy, nếu được cả hai tổ chức nâng hạng, tổng lượng vốn ngoại chảy vào thị trường có thể lên tới 4,5 tỷ USD.

Bên cạnh đó, việc hệ thống KRX chính thức vận hành không chỉ hỗ trợ triển khai các sản phẩm mới mà còn thay đổi căn bản phương thức hoạt động của thị trường – từ quy trình ký quỹ, chu kỳ thanh toán, đến việc đảm bảo đối xử bình đẳng giữa nhà đầu tư trong và ngoài nước.

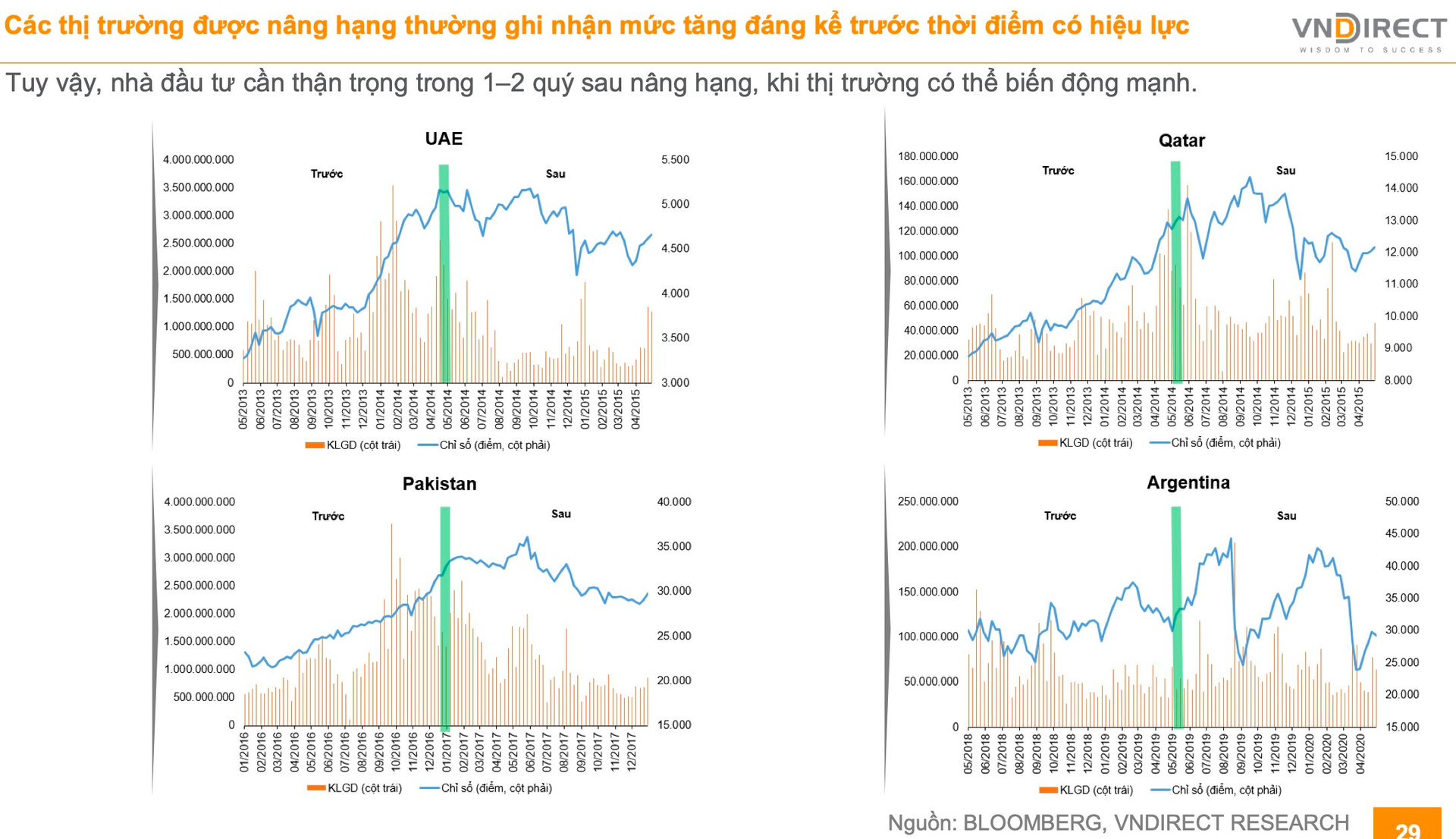

Dù vậy, VNDirect khuyến nghị nhà đầu tư nên thận trọng trong 1–2 quý đầu sau nâng hạng, do thị trường có thể xuất hiện những biến động mạnh ngắn hạn trước khi bước vào giai đoạn ổn định và tăng trưởng bền vững hơn.

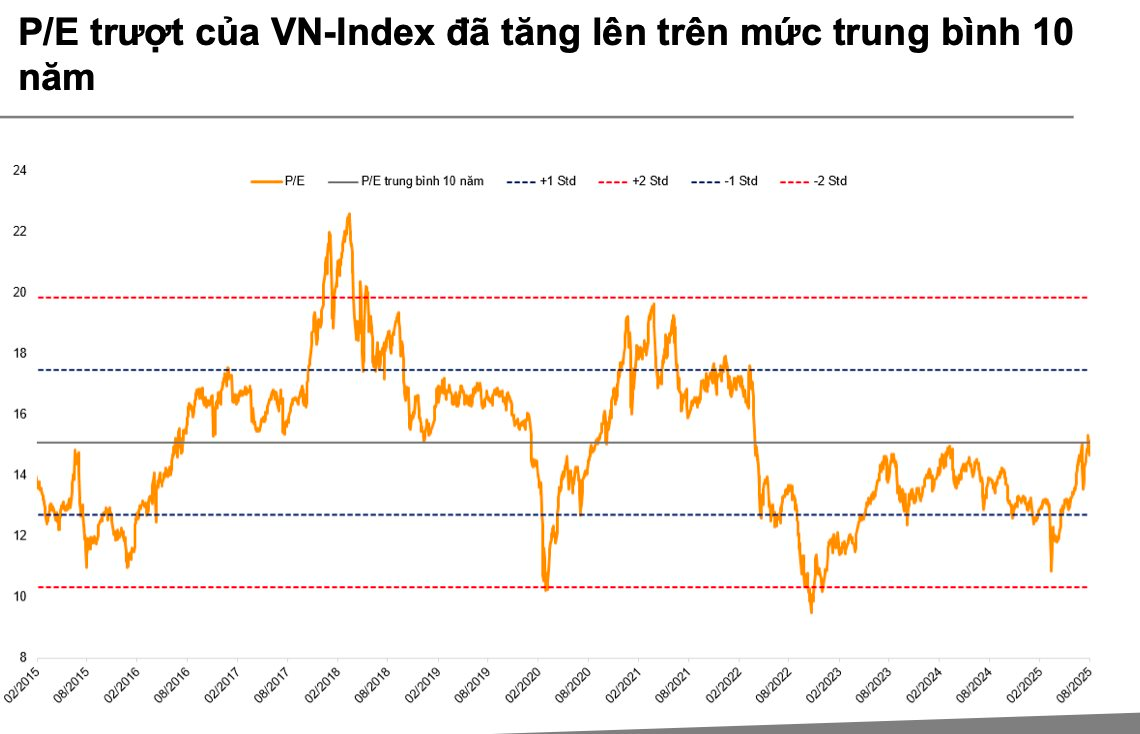

Về định giá, P/E trượt của VN-Index hiện ở mức 15,7 lần, cao hơn mức bình quân 10 năm là 15,1 lần, phản ánh đà tăng mạnh của thị trường trong ba tháng gần đây. Dù định giá không còn ở vùng rẻ, mặt bằng hiện tại vẫn được hỗ trợ bởi nền tảng vĩ mô ổn định, kỳ vọng nâng hạng thị trường và triển vọng lợi nhuận tích cực của các doanh nghiệp niêm yết.

VNDirect dự báo lợi nhuận trên mỗi cổ phiếu (EPS) của các doanh nghiệp trên HOSE sẽ tăng trưởng 20–22% trong năm 2025, giúp P/E dự phóng của VN-Index duy trì quanh mức 14 lần – mức vẫn được xem là hấp dẫn, có thể thu hút thêm dòng vốn trong và ngoài nước.

Xét theo hệ số P/B, định giá của VN-Index cũng đang ở vùng hấp dẫn với mức hiện tại khoảng 2,0 lần, thấp hơn 8,9% so với trung bình 5 năm.

Nhìn về 6–9 tháng tới, VNDirect duy trì quan điểm tích cực với triển vọng thị trường chứng khoán Việt Nam. Trong kịch bản cơ sở, VN-Index có thể hướng tới vùng 1.850–1.900 điểm, được dẫn dắt bởi ba động lực chính: kỳ vọng nâng hạng thị trường, khả năng Fed đảo chiều chính sách tiền tệ với các đợt cắt giảm lãi suất, và triển vọng lợi nhuận doanh nghiệp tiếp tục cải thiện. Sự kết hợp của các yếu tố này được kỳ vọng sẽ mở rộng dư địa định giá (re-rating) và củng cố niềm tin của nhà đầu tư trong giai đoạn tới.

Nguồn: https://cafef.vn/hang-ty-usd-chuc-cho-do-vao-chung-khoan-viet-nam-sau-khi-nang-hang-vndirect-he-lo-danh-muc-co-phieu-huong-loi-nhat-188251007222511609.chn