Ngọn nguồn thất bại lớn nhất trong đời đầu tư của Warren Buffett

Khoản đầu tư vào Kraft Heinz ban đầu được xem là một thương vụ điển hình theo phong cách đầu tư của Warren Buffett. Thực tế là chỉ sau vài năm, thương vụ này đã trở thành “vết sẹo” lớn nhất trong sự nghiệp lừng lẫy của ông, gây ra những tổn thất tài chính khổng lồ và phơi bày những sai lầm căn bản.

Ảnh minh họa

|

Khoản đầu tư lớn theo triết lý quen thuộc

Kraft Heinz được hình thành vào năm 2015 thông qua một thương vụ sáp nhập được dàn xếp bởi Warren Buffett – Chủ tịch tập đoàn Berkshire Hathaway, và quỹ đầu tư tư nhân Brazil 3G Capital. Bằng việc kết hợp hai gã khổng lồ thực phẩm đóng gói là Kraft Foods Group và H.J. Heinz Company, Buffett muốn tạo ra một doanh nghiệp khổng lồ, kiểm soát nhiều thương hiệu gia dụng của người Mỹ.

Thực ra, sự tham gia của Warren Buffett bắt đầu từ năm 2013 khi Berkshire Hathaway hợp tác với 3G Capital để mua lại công ty Heinz với giá 23 tỷ USD. Berkshire đã bỏ ra một nửa số tiền, tương đương 11.5 tỷ USD.

Đến năm 2015, Warren Buffett thúc đẩy thương vụ sáp nhập Heinz với Kraft để tạo thành Kraft Heinz. Berkshire và 3G đã trả một khoản cổ tức đặc biệt trị giá 10 tỷ USD cho các cổ đông của Kraft để họ đồng ý thông qua vụ sáp nhập. Berkshire Hathaway đã bỏ ra một nửa số tiền cổ tức này, tương đương 5 tỷ USD. Tổng cộng Berkshire Hathaway đã chi 16.5 tỷ USD.

Sau vụ sáp nhập vào tháng 7/2015, Berkshire Hathaway sở hữu 26.7% cổ phần của Kraft Heinz. Thoạt nhìn thì thương vụ này hoàn toàn phù hợp với triết lý đầu tư vào các thương hiệu hàng tiêu dùng nổi tiếng của Warren Buffett như Apple, Coca Cola, hay Dairy Queen. Nhưng điểm khác biệt căn bản nhất ở đây là các khoản đầu tư kia đều lãi lớn, trong khi Kraft Heinz lại là một thất bại ê chề.

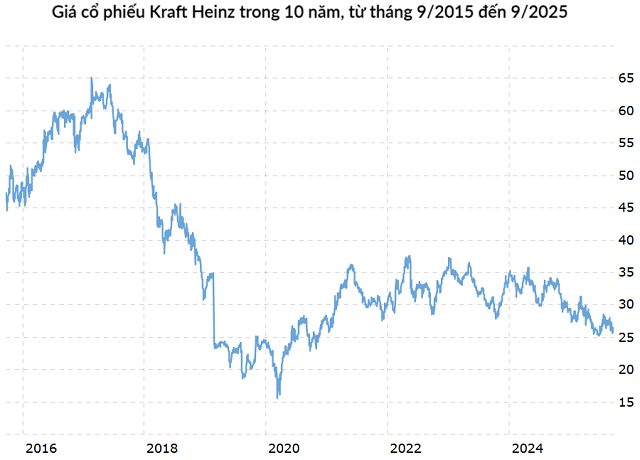

Nguồn: Macrotrends.net

|

Giảm chi phí đến “xương tủy”

Triết lý của 3G Capital là tối đa hóa lợi nhuận bằng cách cắt giảm chi phí đến mức tối thiểu thông qua phương pháp “zero-based budgeting” (ngân sách từ con số không). Cụ thể, việc lập kế hoạch ngân sách mỗi năm cho mỗi bộ phận đều bắt đầu từ con số 0 chứ không phải bắt đầu từ số của năm trước. Thủ trưởng mỗi đơn vị, phòng ban muốn có ngân sách để mua cây viết, cuốn sổ đều phải giải trình cặn kẽ lý do cho vật dụng đó, không có chuyện “năm nay cũng giống như năm ngoái”.

Với sự đồng thuận của Warren Buffett, ngay sau sáp nhập, một chiến dịch cắt giảm chi phí đã được tiến hành. Hơn 2,500 nhân viên bị sa thải, nhiều văn phòng đóng cửa. Kraft Heinz chuyển từ lỗ 266 triệu USD năm 2015 thành lãi 3.4 tỷ USD vào năm 2016. Năm 2017, lợi nhuận nhảy vọt 220% lên 10.9 tỷ USD, khiến các nhà đầu tư rất phấn khích. Tuy nhiên, đây chỉ là chút lợi ích ngắn hạn được đánh đổi bằng sự phát triển dài hạn.

Các nhà quản lý của Kraft Heinz, dưới áp lực gay gắt của 3G Capital, đã sử dụng các “thủ thuật” nhằm đạt chỉ tiêu về lợi nhuận và số chi phí cắt giảm, qua đó bảo toàn chiếc ghế của mình trong doanh nghiệp.

Ví dụ, các cấp quản lý đã giảm số lượng dây chuyền sản xuất để tăng hiệu suất, nhưng điều này lại khiến công ty thiếu linh hoạt và khó ứng phó với nhu cầu thị trường thay đổi. Các chiến dịch tiếp thị và quảng bá thương hiệu gần như bị ngưng trệ, khiến các sản phẩm chủ lực dần mất đi sức hút.

Tình trạng gian lận kế toán và che giấu chi phí xảy ra là điều tất yếu. Nhiều quản lý của Kraft Heinz đã đề xuất ký kết các hợp đồng dài hạn với các nhà cung cấp, nội dung chính của những hợp đồng này là đẩy mạnh chiết khấu để giảm chi phí đầu vào trong ngắn hạn, nhưng chi phí trong những năm sau đó sẽ tăng lên rất cao.

Năm 2018, Ủy ban Chứng khoán và Giao dịch Mỹ (SEC) đã mở một cuộc điều tra về các hoạt động kế toán của Kraft Heinz và phát hiện ra 208 triệu USD chi phí bị che giấu trong hơn 300 giao dịch. Cùng năm 2018, công ty ghi nhận lỗ ròng 10.3 tỷ USD, xóa đi gần như toàn bộ lợi nhuận của năm trước.

Biến động trên thị trường hàng tiêu dùng

Một trong những sai lầm chiến lược lớn nhất của Kraft Heinz là sự chủ quan trước thay đổi của thị trường. Trong khi 3G Capital tập trung cắt giảm chi phí, quỹ đầu tư này đã bỏ qua một xu hướng quan trọng: sự thay đổi trong thị hiếu của người tiêu dùng, đặc biệt là giới trẻ.

Thị trường phô mai Mỹ là một ví dụ điển hình. Theo các phân tích thị trường, người tiêu dùng trẻ tuổi và trung niên (Millennials và Gen Z) ngày càng ưa chuộng các sản phẩm hữu cơ, tươi sống và qua ít khâu chế biến hơn. Khách hàng dần rời xa các loại phô mai chế biến sẵn như American Cheese – một sản phẩm chủ lực của Kraft, và tìm đến các lựa chọn thay thế lành mạnh hơn. Báo cáo thường niên cho thấy doanh số bán hàng của mảng phô mai và các sản phẩm khác thuộc danh mục truyền thống của Kraft Heinz bắt đầu chững lại và sụt giảm từ cuối năm 2017.

Việc không đầu tư vào nghiên cứu và phát triển (R&D) và đổi mới sản phẩm đã khiến Kraft Heinz mất đi khả năng cạnh tranh trong bối cảnh thị trường luôn thay đổi. Trong khi các đối thủ nhỏ hơn nhanh chóng tung ra các sản phẩm mới, đa dạng hơn, các thương hiệu của Kraft Heinz vẫn chỉ giữ nguyên công thức hàng chục năm tuổi.

Thiệt hại nặng nề

Sự kết hợp giữa chiến lược cắt giảm chi phí sai lầm và kém thích ứng với thị hiếu mới của người tiêu dùng đã dẫn đến sự sa sút của Kraft Heinz. Cổ phiếu của công ty đã lao dốc từ mức đỉnh hơn 80 USD vào đầu năm 2017, xuống còn chưa đầy 30 USD vào đầu năm 2019.

Tháng 2/2019, Kraft Heinz đã gây sốc cho thị trường khi thông báo 3 tin xấu. Thứ nhất, công ty tuyên bố cắt giảm cổ tức hàng năm từ 2.5 USD/cổ phiếu xuống còn 1.6 USD/cổ phiếu, khiến những người đầu tư vì cổ tức nhanh chóng rút chạy. Thứ hai, công bố cuộc điều tra của SEC về các hoạt động kế toán chi phí. Và thứ ba, ghi giảm 15 tỷ USD giá trị sổ sách liên quan đến các thương hiệu Kraft và Oscar Mayer, cho thấy ban lãnh đạo đã thừa nhận rằng các giả định lạc quan khi sáp nhập vào năm 2015 về doanh thu và lợi nhuận của các thương hiệu này chỉ là “bánh vẽ”.

Đến đầu tháng 9/2025, giá cổ phiếu Kraft Heinz chỉ còn 26 USD. Với việc sở hữu 26.7% cổ phần, Berkshire Hathaway đã phải gánh chịu khoản lỗ lớn nhất trong lịch sử đầu tư của mình.

Cụ thể, Berkshire nhận được khoảng 6 tỷ USD cổ tức trong thời gian đầu tư, và giá trị số cổ phần vào tháng 9/2025 là khoảng 8.5 tỷ USD, tổng cộng là 14.5 tỷ USD, thấp hơn khoảng 2 tỷ USD so với số tiền mà tập đoàn đã đầu tư ban đầu (16.5 tỷ USD). Tỷ lệ thua lỗ là hơn 12%, tưởng là không lớn nhưng lại lớn không tưởng khi tính đến chi phí cơ hội.

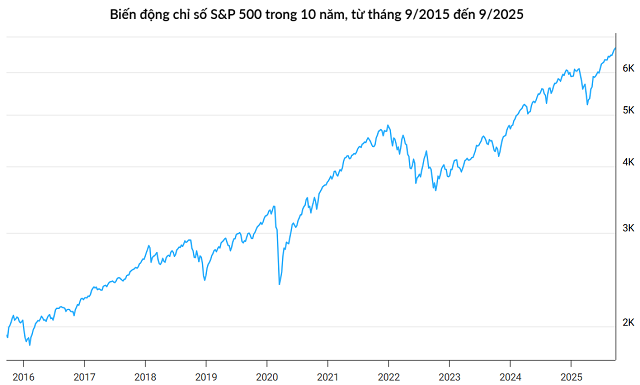

Từ năm 2015 đến nay, chỉ số S&P 500 đã tăng trưởng 350%. Không cần đến khả năng lựa chọn cổ phiếu thiên tài, chỉ cần Berkshire mua chứng chỉ quỹ thị trường S&P 500 thì số tiền 16.5 tỷ USD ban đầu đã có thể sinh sôi thành 74 tỷ USD.

Nguồn: Macrotrends.net

|

“Tôi đã sai. Chúng tôi đã trả quá nhiều khi sáp nhập Kraft,” Warren Buffett thừa nhận từ năm 2019.

Bài học hợp rồi lại tan

Sau nhiều năm chật vật, vào ngày 02/09/2025, Kraft Heinz đã chính thức tuyên bố chia tách thành hai công ty độc lập: một công ty tập trung vào các loại nước sốt, gia vị và một công ty khác tập trung vào các mặt hàng tạp hóa ở thị trường Bắc Mỹ.

Sự chia tách này không chỉ khép lại một chương buồn trong lịch sử của công ty mà còn là dấu chấm hết cho thương vụ đầu tư thất bại thảm hại của Warren Buffett. Thất bại này cho thấy, ở một thế giới mà thị hiếu người tiêu dùng thay đổi liên tục, việc bảo thủ và chỉ tập trung vào lợi nhuận ngắn hạn không phải là một chiến lược bền vững.

Bài học từ Kraft Heinz còn là một lời cảnh tỉnh: Ngay cả những thương hiệu mạnh nhất cũng có thể trở nên lỗi thời, và những nhà đầu tư vĩ đại nhất cũng có thể mắc sai lầm. Giá trị của một doanh nghiệp không nằm ở việc cắt giảm chi phí đến mức nào, mà ở khả năng liên tục đổi mới, thích ứng và tạo ra sản phẩm phù hợp với nhu cầu của người tiêu dùng hiện đại.

– 11:11 25/09/2025

Nguồn: https://vietstock.vn/2025/09/ngon-nguon-that-bai-lon-nhat-trong-doi-dau-tu-cua-warren-buffett-3355-1355402.htm