“Nhóm cổ phiếu chưa tăng giá” còn nhiều cơ hội trong năm 2026

Theo bà Nguyễn Hoài Thu – Phó Tổng Giám đốc VinaCapital, thị trường chứng khoán đang mang đến nhiều cơ hội cho năm 2026, bất chấp những biến động mạnh trong năm nay.

Tại buổi họp báo “Triển vọng kinh tế vĩ mô và chiến lược đầu tư trong kỷ nguyên Đổi mới 2.0”, bà Nguyễn Hoài Thu – Phó Tổng Giám đốc VinaCapital cho rằng, thị trường chứng khoán còn nhiều tiềm năng (lợi nhuận doanh nghiệp tăng 16%/năm), định giá rất hấp dẫn (P/E 10.5 lần).

Còn nhiều cơ hội cho nhóm cổ phiếu chưa tăng giá trong năm 2026

Bà Nguyễn Hoài Thu – Phó Tổng Giám đốc VinaCapital

|

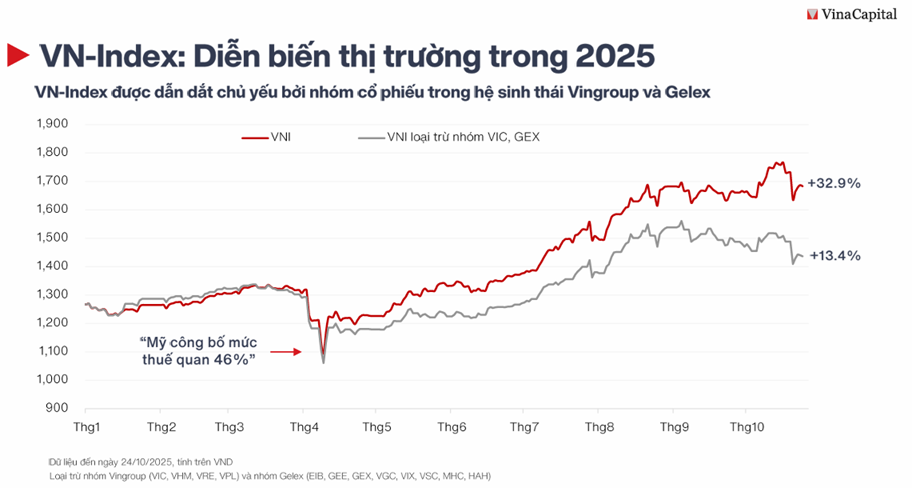

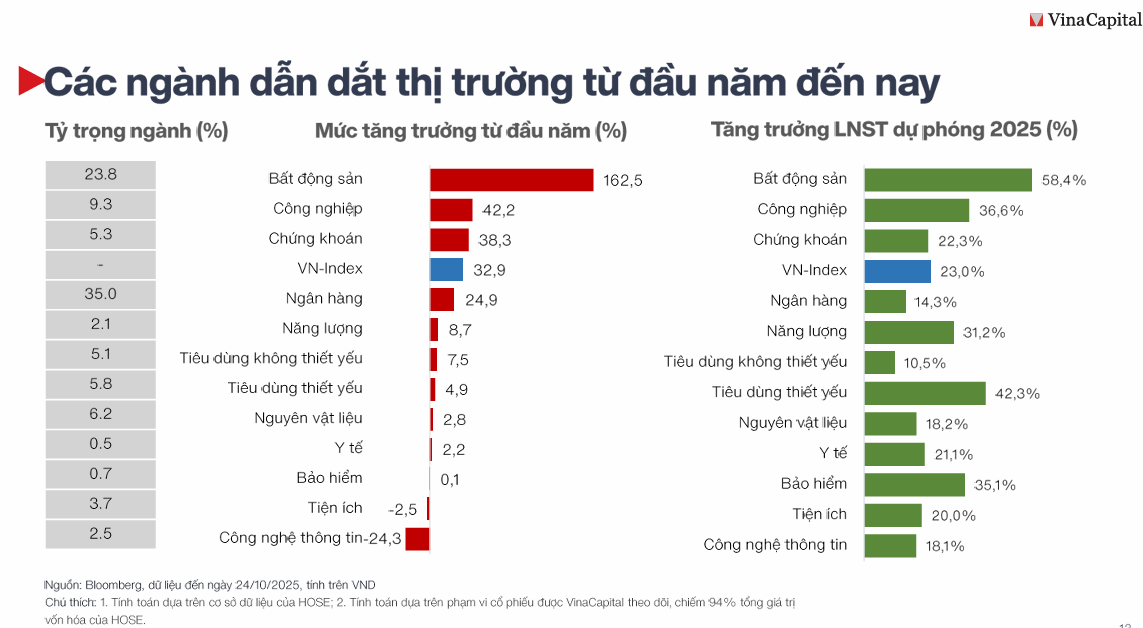

Theo bà Nguyễn Hoài Thu – Phó Tổng Giám đốc VinaCapital, thị trường chứng khoán đang mang đến nhiều cơ hội cho năm 2026, bất chấp những biến động mạnh trong năm nay. Bà chỉ ra rằng, dù VN-Index đã tăng ấn tượng 33% từ đầu năm (tính đến 24/10), sau khi phục hồi 50% từ đáy tạo ra khi Mỹ công bố thuế quan 46%, thì sự tăng trưởng này “rất thiếu đồng đều” và bị dẫn dắt bởi một nhóm nhỏ.

Cụ thể, đà tăng chủ yếu bị dẫn dắt bởi một nhóm rất nhỏ gồm 12-13 cổ phiếu (như nhóm Vingroup và Gelex), trong khi phần còn lại của thị trường thực chất chỉ tăng 13.4%. Bà Thu nhấn mạnh một nghịch lý rất nhiều ngành có tăng trưởng lợi nhuận dương tốt (từ 10-58%) nhưng cổ phiếu lại không tăng nhiều do dòng tiền dồn hết vào nhóm dẫn dắt. “Theo đó cho thấy vẫn còn rất nhiều cơ hội trong các cổ phiếu chưa tăng giá cho năm 2026”, bà Thu khẳng định.

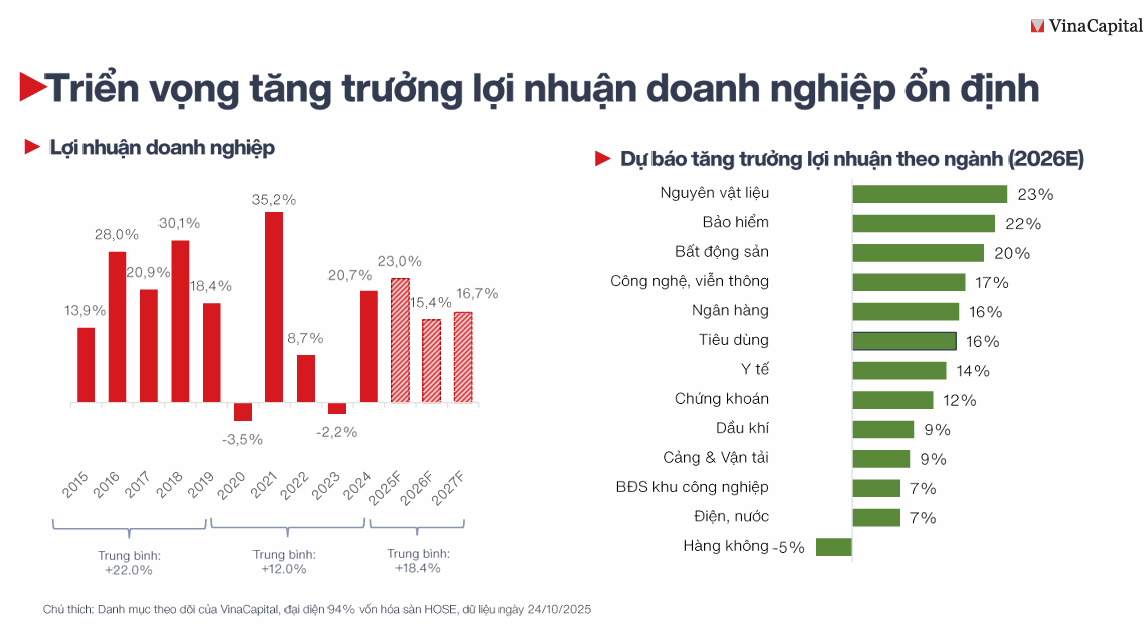

Triển vọng này càng được củng cố khi VinaCapital dự báo tăng trưởng lợi nhuận bình quân của các doanh nghiệp niêm yết sẽ đạt 16%/năm trong giai đoạn 2026-2027, sau mức tăng khoảng 23% của 2025. Mức tăng trưởng này được đánh giá là bền vững, vì chu kỳ đầu tư (Capex) mở rộng sản xuất đang tăng ấn tượng 30% nhưng các doanh nghiệp lại không lạm dụng đòn bẩy, mà đang mở rộng một cách cẩn trọng.

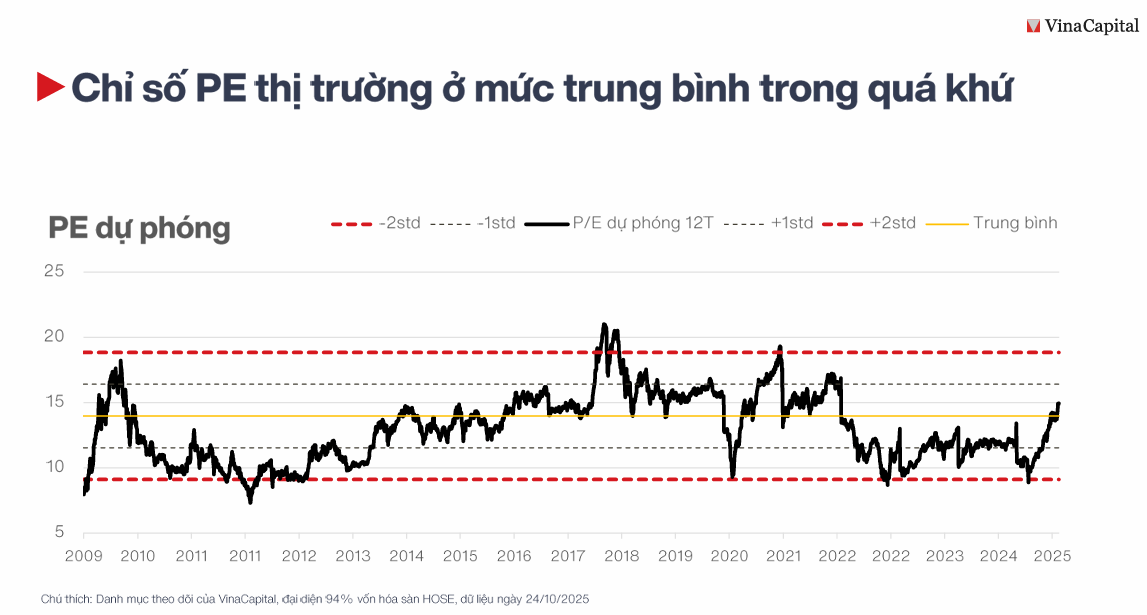

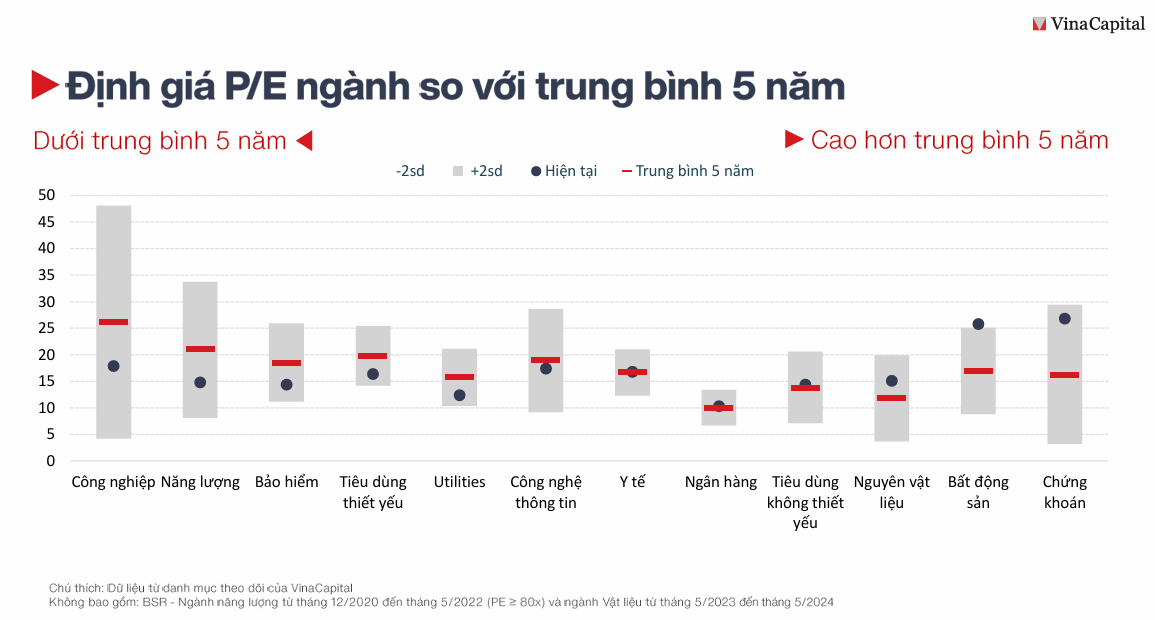

Về mặt định giá, bà Thu cũng chỉ ra sự tương tự. P/E dự phóng toàn thị trường là 15 lần – không còn rẻ. Tuy nhiên, nếu loại trừ 13 cổ phiếu dẫn dắt, P/E của phần còn lại của thị trường chỉ ở mức 10.5 lần. “Mức định giá 10.5 lần là rất hấp dẫn”, bà Thu nhận định. Điều này khẳng định chiến lược đầu tư chủ động, chọn lọc cổ phiếu có nền tảng tốt (P/E 9-10 lần) sẽ mang lại hiệu quả về lâu dài khi thị trường “bình thường hóa”. Nhìn vào định giá ngành (so với trung bình 5 năm), nhiều ngành như Năng lượng, Bảo hiểm, Tiêu dùng thiết yếu đang có mức định giá hấp dẫn. Trong khi đó, dựa trên tiêu chí PEG (<1) và ROE (>15%), các ngành đang hấp dẫn bao gồm: Vật liệu, Ngân hàng, Tiêu dùng, Chăm sóc sức khỏe và Công nghệ.

3 động lực thúc đẩy đầu tư trong năm 2026

Khi tổng hợp các cơ hội, VinaCapital tập trung vào 3 chủ đề đầu tư chính cho 2026.

Thứ nhất là sự hồi phục của tiêu dùng nội địa, tập trung vào các công ty bán lẻ đã đạt “lợi thế kinh tế nhờ quy mô” (như Bách Hóa Xanh của MWG hay PNJ).

Thứ hai là ngành Ngân hàng, hưởng lợi đa chiều từ đầu tư công và bất động sản hồi phục giúp cải thiện chất lượng tài sản, giảm chi phí tín dụng và tăng ROE; tăng trưởng tín dụng cao (18-20%) đi kèm thông tin gỡ bỏ hạn mức tăng trưởng tín dụng và sự phục hồi của bất động sản sẽ có lợi cho các ngân hàng lớn, quản trị tốt, vốn dày (TCB, MBB).

Thứ ba là nhóm hạ tầng và các công ty bất động sản phục vụ nhu cầu thực (phân khúc trung bình) hưởng lợi từ các đại dự án của Chính phủ.

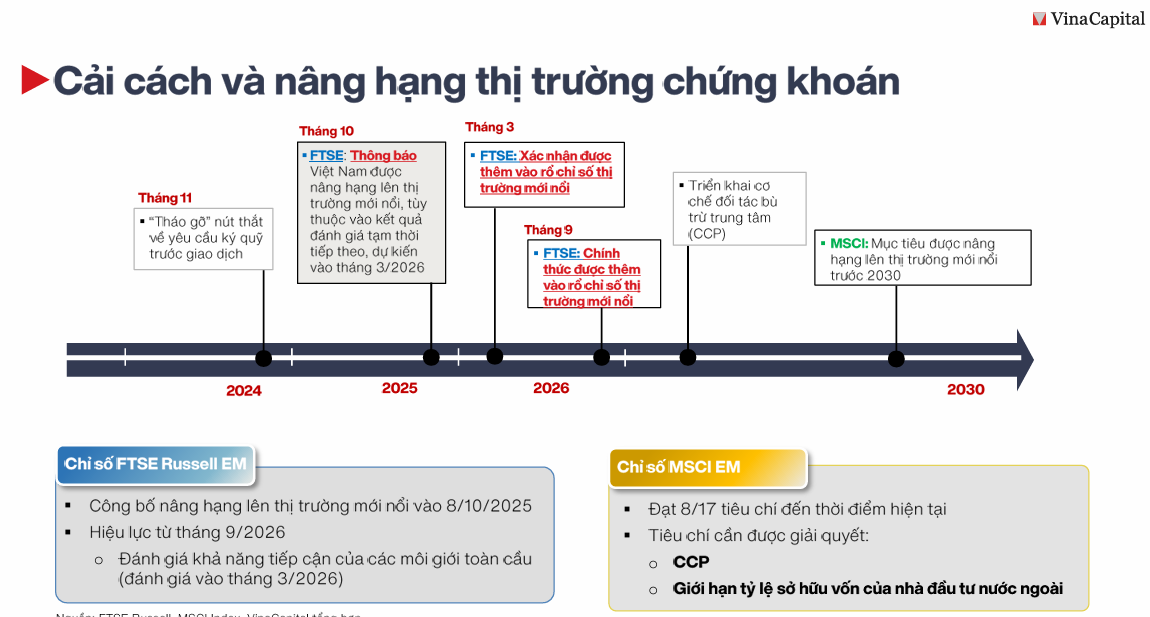

Nhìn xa hơn, bà Thu cho rằng việc nâng hạng FTSE (dự kiến 2025) chỉ là khởi đầu. Mục tiêu lớn hơn là nâng hạng MSCI trong 5 năm tới, vốn có thể thu hút lượng vốn lớn gấp vài chục lần, dù vẫn còn trở ngại về cơ chế bù trừ trung tâm (CCP) và giới hạn sở hữu nước ngoài (FOL).

Sự trở lại của làn sóng IPO (như TCBS) và kỳ vọng niêm yết của các doanh nghiệp FDI cũng sẽ giúp tăng chiều sâu cho thị trường.

Tuy nhiên, thị trường cũng đối mặt với rủi ro. Lớn nhất là áp lực tỷ giá, khi VND đang yếu hơn 12-13% so với các đồng tiền châu Á khác, gây lo ngại cho nhà đầu tư nước ngoài và có thể buộc nhà điều hành phải tăng lãi suất trong năm 2026 (hiện đang ở mức thấp lịch sử).

Lý giải về sự sụt giảm thanh khoản và biến động mạnh gần đây (như phiên giảm 5% ngày 20/10), bà Thu cho rằng nguyên nhân không phải do dòng tiền dịch chuyển sang vàng. Thay vào đó, chính “sự biến động” của thị trường vàng do chênh lệch giá lớn và tỷ giá trên thị trường không chính thức đã gây ra tâm lý e ngại rủi ro, tác động tiêu cực đến tâm lý nhà đầu tư chứng khoán.

Nhìn chung, bà Thu cho rằng thị trường chứng khoán còn nhiều tiềm năng (lợi nhuận doanh nghiệp tăng 16%/năm), định giá rất hấp dẫn (P/E 10.5 lần nếu bỏ nhóm dẫn dắt).

– 20:39 28/10/2025

Nguồn: https://vietstock.vn/2025/10/nhom-co-phieu-chua-tang-gia-con-nhieu-co-hoi-trong-nam-2026-830-1366497.htm