Những con số lợi nhuận đầu tiên của ngành bia quý 2

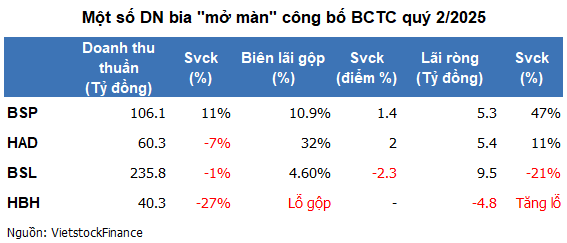

Một số doanh nghiệp bia quy mô nhỏ và trung bình đã bắt đầu công bố BCTC quý 2/2025 với bức tranh phân hóa rõ rệt. Mặc dù có đơn vị ghi nhận tăng trưởng lợi nhuận, ngành bia vẫn chìm trong gam màu “xám” với sức mua yếu, biên lãi gộp mỏng.

Nhiều loại bia được bày bán tại siêu thị – Ảnh minh họa

|

CTCP Bia Sài Gòn – Phú Thọ (UPCoM: BSP) ghi nhận lãi ròng quý 2 đạt 5.3 tỷ đồng, tăng hơn 47% so với cùng kỳ 2024, mức cao nhất trong 2 năm qua. Kết quả này được hỗ trợ từ doanh thu thuần tăng 11% lên hơn 106 tỷ đồng và biên lãi gộp cải thiện 1.4 điểm % lên gần 11%.

Ngoài ra, Công ty cho biết sản lượng tiêu thụ đạt gần 13.2 triệu lít, tăng gần 1 triệu lít so với cùng kỳ, trong khi giá một số nguyên vật liệu đầu vào giảm giúp cải thiện lợi nhuận.

Tuy vậy, do quý đầu năm lỗ 6 tỷ đồng nên lũy kế 6 tháng, BSP vẫn lỗ gần 477 triệu đồng, dù đã cải thiện so với mức lỗ trên 1 tỷ đồng cùng kỳ. So với kế hoạch lãi 6.6 tỷ đồng năm 2025, BSP vẫn còn cách khá xa mục tiêu.

CTCP Bia Hà Nội – Hải Dương (HNX: HAD) cũng báo lãi ròng quý 2 tăng 11%, đạt 5.4 tỷ đồng, dù doanh thu giảm nhẹ 7% còn hơn 60 tỷ đồng. Giá vốn giảm mạnh hơn doanh thu giúp biên lãi gộp tăng thêm 2 điểm %, đạt mức 32%. Ngoài ra, doanh thu tài chính tăng và việc thực hành tiết kiệm trong sản xuất kinh doanh cũng hỗ trợ kết quả tích cực trong quý này.

Lũy kế nửa đầu năm, HAD lãi ròng 4.4 tỷ đồng, tăng 17% so với cùng kỳ và là mức bán niên cao nhất trong 3 năm gần đây, thực hiện được gần 64% kế hoạch lợi nhuận năm.

|

Ngược lại, CTCP Bia Sài Gòn – Sông Lam (UPCoM: BSL) ghi nhận lãi ròng quý 2 giảm 21% còn 9.5 tỷ đồng. Doanh thu giảm nhẹ 1% xuống dưới 236 tỷ đồng, biên lãi gộp giảm mạnh 2.3 điểm % còn 4.6%. Lũy kế 6 tháng, lãi ròng chưa tới 6 tỷ đồng, giảm gần 59% so với cùng kỳ, mức thấp nhất trong 9 năm trở lại đây. Công ty mới thực hiện 12% kế hoạch lợi nhuận năm (48 tỷ đồng), trong khi doanh thu đạt 41% mục tiêu.

Tình hình còn ảm đạm hơn tại CTCP Habeco – Hải Phòng (UPCoM: HBH) khi tiếp tục lỗ ròng gần 5 tỷ đồng trong quý 2, tăng so với mức lỗ 4 tỷ đồng cùng kỳ. Giá vốn cao hơn doanh thu khiến HBH lỗ gộp hơn 3 tỷ đồng, trong khi chi phí cố định tiếp tục bào mòn kết quả kinh doanh.

Lũy kế 6 tháng, Công ty lỗ gần 4 tỷ đồng, nối dài chuỗi bán niên thua lỗ sang năm thứ 3 liên tiếp, dù quý đầu năm còn lãi nhẹ gần 1 tỷ đồng. Mục tiêu lãi vỏn vẹn 800 triệu đồng cho cả năm 2025 trở nên xa vời.

HBH cho biết sản lượng sản xuất quý 2 giảm gần 18%, trong khi sản lượng tiêu thụ giảm tới 27%. Dù giá nguyên vật liệu có hạ nhẹ nhưng vẫn neo cao, tiếp tục gây áp lực lên giá thành.

Sức ép chính sách, tiêu thụ co hẹp

Dù mới có một số doanh nghiệp quy mô nhỏ và trung bình công bố BCTC quý 2 nhưng bức tranh toàn ngành bia đã phần nào hiện rõ: phân hóa tăng và xu hướng chung vẫn là khó khăn. Sức mua yếu, chi phí nguyên vật liệu cao, đặc biệt là áp lực từ các chính sách điều chỉnh thuế với đồ uống có cồn đang phủ bóng lên triển vọng ngành.

Luật thuế tiêu thụ đặc biệt (TTĐB) sửa đổi đã được Quốc hội thông qua, sẽ có hiệu lực từ 01/01/2026. Theo đó, thuế suất TTĐB với bia sẽ tăng dần từ 65% năm 2026 lên đến 90% vào năm 2031. Đồng thời, luật cũng bổ sung nước giải khát có đường (trên 5g/100ml) vào diện chịu thuế.

Mặc dù bức tranh ngắn hạn vẫn mang màu “xám”, ngành bia không hoàn toàn thiếu điểm sáng. Các yếu tố như đà phục hồi kinh tế, nhân khẩu học trẻ, giá nguyên vật liệu hạ nhiệt và xu hướng đổi mới sản phẩm được kỳ vọng trở thành động lực cho tăng trưởng dài hạn.

– 16:28 18/07/2025

Nguồn: https://vietstock.vn/2025/07/nhung-con-so-loi-nhuan-dau-tien-cua-nganh-bia-quy-2-737-1329843.htm