Sai lầm lớn nhất của Stanley Druckenmiller: Khi cảm xúc che mờ lý trí giữa bong bóng cổ phiếu

Kiểm soát tâm lý là thử thách khó nuốt ngay cả với những tay chơi lão luyện. Đó là cách mà khoản thua lỗ hàng tỷ USD đã xuất hiện trong danh mục của một nhà đầu tư vốn nổi tiếng với việc chưa từng thua lỗ.

Nhà đầu tư huyền thoại Stanley Druckenmiller

|

Stanley Druckenmiller, sinh năm 1953, là nhà đầu tư được xếp vào hàng huyền thoại với thành tích sinh lời trung bình trên 30% mỗi năm trong vòng 3 thập kỷ. Điều gây kinh ngạc hơn nữa là sự ổn định hiếm thấy khi ông chưa từng trải qua một năm thua lỗ nào, xét trên thành tích tổng thể.

Ông bắt đầu nổi tiếng với đại chúng khi là phó tướng của Geogre Soros tại Soros Fund Management, và được biết đến là kiến trúc sư đứng sau chiến lược bán khống Đồng Bảng Anh và Đồng Lira Ý năm 1992. Đây là giao dịch đã mang về khoản lợi nhuận 2 tỷ USD chỉ trong vòng vài tuần.

Một tay chơi bất khả chiến bại như vậy liệu có thể phạm phải sai lầm đáng quên nào chứ?

Tại một diễn đàn đầu tư tổ chức ngày 15/01/2015 tại Lost Tree Club – một câu lạc bộ giải trí tư nhân tại bang Florida, Mỹ, Druckenmiller dù kín tiếng đã mở lời về sai lầm đáng nhớ nhất đời ông. Bất kỳ nhà đầu tư nào cũng sẽ nhìn thấy bản thân khi nghe về câu chuyện này.

***

Người điều phối: Sai lầm lớn nhất của ông và bài học dành cho ông là gì?

Stanley Druckenmiller: Tôi đã mắc rất nhiều sai lầm, nhưng trong số đó đã có một sai lầm thực sự đáng kinh ngạc. Đây là câu chuyện khá buồn cười khi nhìn lại, ít nhất là sau 15 năm bởi vì nỗi đau lúc này đã vơi.

Vào năm 1999, sau khi (giá cổ phiếu) Yahoo và America Online đã tăng gấp mười lần, tôi nảy ra ý tưởng tuyệt vời tại Quỹ Soros là bán khống cổ phiếu internet. Vậy là tôi xây dựng một vị thế 200 triệu USD với ý tưởng đó vào khoảng tháng 2 đến giữa tháng 3. Với vụ bán khống này, tôi đã lỗ mất 600 triệu đô la, bị đánh bại hoàn toàn và (danh mục) đã giảm khoảng 15% lũy kế trong năm đó.

Phải nói rằng tôi rất tự hào về thành tích chưa có năm nào thua lỗ của bản thân. Lúc ấy, tôi nghĩ mình vậy là xong.

Thế là điều tiếp theo xảy ra – tôi không nhớ chính xác liệu mình đã đến thung lũng Silicon hay đã nói chuyện với một cậu trai 22 tuổi mắc hội chứng tự kỷ. Nhưng dù là ai, họ đã thuyết phục được tôi tin vào làn sóng bùng nổ công nghệ sắp sửa diễn ra.

Ngay sau đó, tôi đã thuê một vài kẻ liều lĩnh (nguyên văn: gunslingers) vì khi ấy chúng tôi chỉ biết về IBM và Hewlett-Packard (các công ty công nghệ cũ). Lúc này tôi cần Veritas và Verisign (những công ty đại diện cho làn sóng công nghệ mới thời bấy giờ). Thế là, với những tay lính mới, thành tích đến cuối năm đảo ngược thành sinh lời 35%, trong khi trước đó là lỗ 15%. Thậm chí, lúc ấy chỉ số Nasdaq đã tăng đến 400%.

Tôi sẽ không bao giờ quên chuyện diễn ra sau đó. Vào khoảng tháng 1/2000, tôi đến văn phòng và tuyên bố sẽ bán bằng hết cổ phiếu công nghệ, bán mọi thứ. Chúng thật điên rồ khi đang giao dịch ở mức giá bằng 104 lần thu nhập (hệ số P/E). Chúng tôi sẽ rút lui và chờ đợi cơ hội thuận lợi tiếp theo.

Tôi không sa thải hai anh chàng liều lĩnh đã thuê. Họ không được giao quản lý số tiền đủ lớn để gây tổn hại cho quỹ. Thế nhưng, họ lại bắt đầu kiếm được đến 3% mỗi ngày, còn tôi thì đứng ngoài cuộc. Điều này khiến tôi phát điên. Tài khoản nhỏ của họ đã đạt lợi nhuận khoảng 50% trong năm đó, trong khi Quỹ Quantum (danh mục chính) của chúng tôi chỉ tăng 7%.

Vậy là đến khoảng tháng 3, tôi có thể cảm nhận được cảm giác đó đang đến. Chỉ là – tôi phải nhảy vào cuộc chơi thôi. Tôi chẳng thể kiềm chế thêm nữa.

Phải đến ba lần trong tuần, tôi tự nhắc nhở rằng “đừng làm vậy, đừng làm vậy”. Nhưng dù gì chăng nữa, cuối cùng tôi cũng nhấc điện thoại lên và đặt mua số cổ phiếu công nghệ trị giá 6 tỷ USD. Và chỉ trong vòng 6 tuần sau, tôi đã rời khỏi Quỹ Soros và để lại khoản thua lỗ đến 3 tỷ USD chỉ trong lần giao dịch đó.

Bài học dành cho tôi sau thương vụ này là gì?

Tôi chẳng học được gì cả. Dù hoàn toàn biết là mình không nên làm điều đó nhưng tôi đã không thể kiểm soát được cảm xúc, không thể tự kiềm chế. Bởi vậy, có lẽ điều tôi học được là không nên để nó xảy ra thêm lần nào nữa, dù vốn dĩ tôi đã biết chuyện này rồi.

|

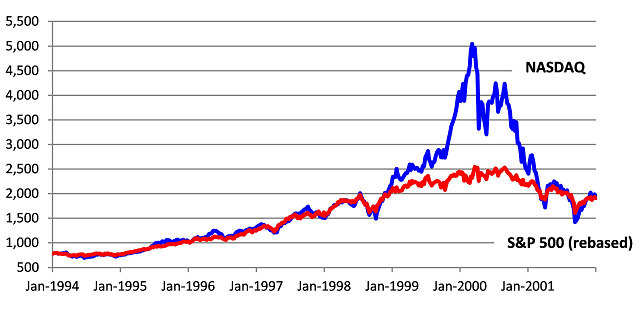

Chỉ số NASDAQ so sánh với chỉ số S&P500 trong giai đoạn 1994-2001

Nguồn: Internet

|

***

Sai lầm của Druckenmiller chẳng phải điều xa lạ. Đó cũng chính là cạm bẫy mà vô số người tham gia thị trường chứng khoán mắc vào. Cảm xúc và lòng tham là những động lực vô cùng lớn có thể che mờ đi lý trí và ảnh hưởng đến năng lực ra quyết định của chúng ta. Kiểm soát tâm lý bản thân là việc nói thì dễ hơn làm hàng vạn lần.

Dành cho những ai nghĩ rằng điều đó không khó đến vậy, hãy xem xét bối cảnh mà Druckenmiller phạm sai lầm. Lúc đó, ông chẳng phải là lính mới ở thế giới đầu tư, mà đã là huyền thoại với 24 năm kinh nghiệm trên thị trường tài chính.

– 12:00 05/10/2025

Nguồn: https://vietstock.vn/2025/10/sai-lam-lon-nhat-cua-stanley-druckenmiller-khi-cam-xuc-che-mo-ly-tri-giua-bong-bong-co-phieu-3355-1358317.htm