Dòng vốn tín dụng đang tăng tốc vào bất động sản

Trong báo cáo phân tích mới đây của SHS, nhóm chuyên gia chỉ ra thực tế rằng những tháng qua, tín dụng đang tăng tốc vào bất động sản. Tính đến cuối quý II/2025, dư nợ bất động sản đạt 3,18 triệu tỷ đồng tương đương 18,5% tổng dư nợ toàn nền kinh tế. Trong đó, hơn một nửa (khoảng 1,65 triệu tỷ) là cho vay kinh doanh bất động sản, tăng 13% so với cuối 2024 nhanh hơn nhiều so với mức tăng tín dụng chung 9,9%.

Ở nhóm ngân hàng thương mại cổ phần, xu hướng còn rõ hơn, chỉ trong 6 tháng, cho vay kinh doanh BĐS đã tăng gần 20%, cao hơn hẳn so với công nghiệp chế biến hay thương mại. Các báo cáo ngành cũng xác nhận vốn chủ yếu đang tìm đến chủ đầu tư dự án để hoàn thiện công trình, thay vì chảy thẳng vào tay người mua nhà. Có thể hiểu, ngân hàng chọn nơi vốn có khả năng “hấp thụ” ngay là giải ngân cho dự án vừa giúp khơi thông hàng tồn kho, vừa tạo việc làm cho nhiều ngành liên đới.

Doanh nghiệp công nghiệp, nông nghiệp gần như không mặn mà vay

Ngược lại, tín dụng cho sản xuất kinh doanh thuần túy tăng rất chậm. Nhiều doanh nghiệp công nghiệp, nông nghiệp gần như không mặn mà vay, dù lãi suất đã hạ. Theo SHS, lý do là họ không thấy đầu ra. Xuất khẩu suy yếu, sức mua trong nước èo uột, tồn kho chất cao.

Trong bối cảnh đó, vay thêm chỉ khiến gánh nặng tài chính lớn hơn, nhất là khi sản phẩm làm ra khó tiêu thụ. Không ít doanh nghiệp chọn cách thu hẹp quy mô, thậm chí bán tài sản để trả nợ cũ, hơn là vay mới. Nói cách khác, nút thắt chính không nằm ở phía ngân hàng, mà nằm ở phía cầu tín dụng. Khi triển vọng thị trường chưa sáng sủa, doanh nghiệp chưa muốn mạo hiểm, dù vốn có sẵn và lãi suất thấp.

Tuy nhiên, SHS khẳng định, không phải bất động sản “cướp” phần của sản xuất, mà là khu vực sản xuất chưa đủ sức ăn hết miếng bánh tín dụng đó. Ngân hàng sẵn vốn, thậm chí thừa vốn, nhưng doanh nghiệp không mặn mà vay.

Như Chủ tịch HUBA thừa nhận: “vốn không còn khó, cái khó là doanh nghiệp không cần vay” . Nói cách khác, ngân hàng không khước từ, mà chính doanh nghiệp chưa muốn. Và khi sức hấp thụ của sản xuất yếu, tất yếu dòng tiền sẽ tìm sang những kênh khác nơi còn khoảng trống như chứng khoán hay bất động sản.

Theo SHS, cũng cần nhìn nhận thẳng thắn trong lựa chọn cho vay, ngân hàng tính toán rất thực tế giữa rủi ro và lợi nhuận. Nếu một dự án sản xuất có triển vọng khả thi, lợi nhuận chắc chắn, ngân hàng sẽ sẵn sàng đồng hành vì về dài hạn, đây là nhóm khách hàng an toàn hơn. Nhưng thực tế lại ngược định giá, thẩm định một dự án nhà đất thường dễ hơn nhiều so với dự án nhà máy. Đất đai, công trình có thể cầm cố, thanh lý với giá trị ổn định, trong khi máy móc, thiết bị mất giá nhanh, đầu ra sản xuất thì mù mờ.

Chưa kể, cho vay bất động sản thường chia nhỏ theo tiến độ, ngân hàng dễ kiểm soát hơn; còn vay xây dựng nhà máy thường phải giải ngân một lần lớn, kéo dài hàng chục năm. Đặt mình vào vị trí ngân hàng, sự “ưu ái” bất động sản không hẳn thiên vị, mà là logic tài chính.

Bởi vậy, không thể chỉ dùng mệnh lệnh hành chính để “đẩy” vốn vào nơi vốn chưa hấp thụ được. Nếu chặn bất động sản quá gắt, dòng vốn có thể không sang sản xuất mà nằm chết trong ngân hàng, hoặc chảy vòng ra những kênh phi chính thức khó kiểm soát.

Cuộc chạy tiếp sức luân phiên: bất động sản khởi động vòng đầu, sản xuất bắt nhịp vòng sau

Kinh tế học có khái niệm “Escape velocity” tức Vận Tốc Thoát Ly muốn thoát khỏi vùng trì trệ, cần một lực đẩy ban đầu đủ mạnh. Trong bối cảnh hiện nay, lực đẩy ấy khó trông cậy ngay ở khu vực sản xuất tư nhân, vốn đang thắt chặt đầu tư. Ngược lại, những lĩnh vực nhạy với lãi suất như bất động sản, xây dựng hay tiêu dùng lại có thể đóng vai trò “đầu máy kéo” trước.

Khi thị trường khó khăn, doanh nghiệp co lại, còn bất động sản có thể trở thành “đầu tàu” nhen nhóm phục hồi.

Thay vì nhìn mối quan hệ tín dụng bất động sản – sản xuất kinh doanh như một cuộc tranh giành, nên coi đó là cuộc chạy tiếp sức luân phiên: bất động sản khởi động vòng đầu, sản xuất bắt nhịp vòng sau. Nếu được dẫn dắt đúng, hai lĩnh vực này không triệt tiêu nhau, mà sẽ bổ trợ, cùng tạo đà cho tăng trưởng bền vững.

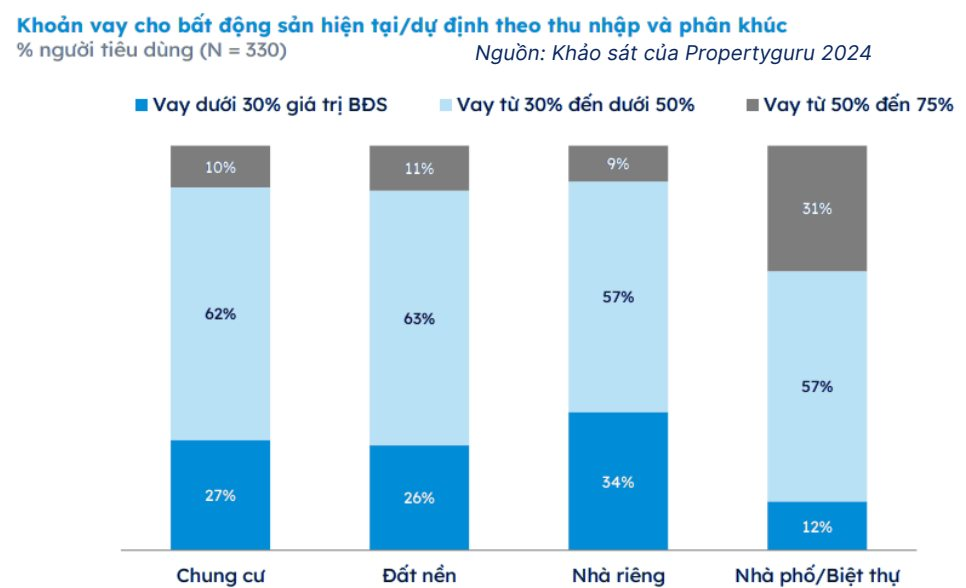

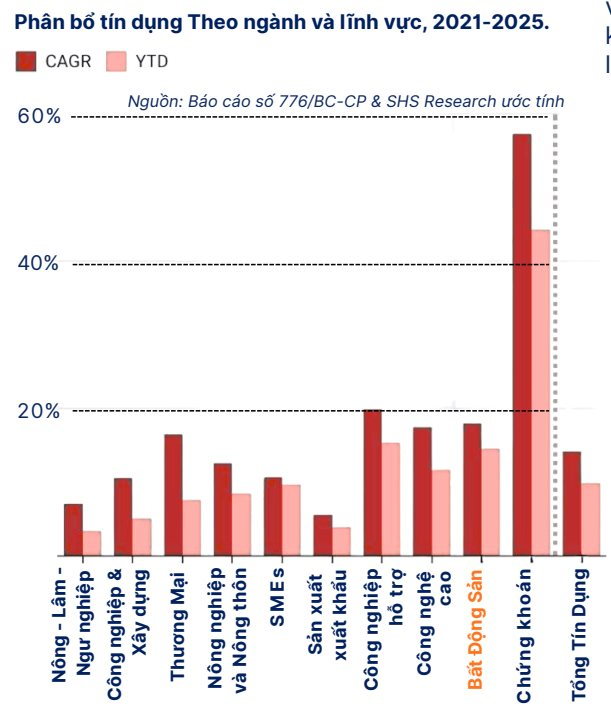

Nhìn vào phân bổ tín dụng từ 2021 đến nay, có hai điểm nổi bật. Thứ nhất, bất động sản đang là “máy hút vốn” lớn: từ đầu năm, cứ 100 đồng tín dụng tăng thêm thì khoảng 35 đồng phân bổ vào BĐS. Nếu kéo dài từ cuối 2022, bình quân gần 30 đồng/100 đi vào lĩnh vực này (khoảng 20 đồng cho doanh nghiệp phát triển dự án, 10 đồng cho vay mua – tự sử dụng).

Điều này phản ánh đúng cung – cầu: phía cung được “gia cố” qua tái cơ cấu và xử lý nợ, còn phía cầu nhà ở chưa phục hồi đồng đều nên dễ tạo cảnh “giá neo – thanh khoản mỏng” nếu không có thêm lực kéo thu nhập.

Thứ hai, tín dụng chứng khoán nhìn tăng mạnh (57,26% CAGR) nhưng “tỷ trọng” này vốn dĩ rất nhỏ, nên ảnh hưởng tổng thể không lớn.

Các nhóm còn lại như công nghiệp – xây dựng, xuất khẩu, doanh nghiệp nhỏ và vừa đều tăng nhưng chưa áp đảo.

Tóm lại, bức tranh hiện tại cho thấy tín dụng vẫn nghiêng về bất động sản (18,05% CAGR); nếu muốn dòng tiền lan tỏa sang sản xuất – dịch vụ, cần thêm chính sách để kích cầu thật (việc làm, thu nhập, nhà ở xã hội gắn hạ tầng) thay vì chỉ “cung ứng và cơ cấu” ở phía cung.

Nguồn: https://cafef.vn/shs-du-no-3-trieu-ty-bat-dong-san-co-cuop-dong-tin-dung-cua-dn-san-xuat-18825092507483733.chn