Tăng trưởng tín dụng 9 tháng đầu năm 2025: Nhóm ngân hàng bán lẻ bứt tốc

Tăng trưởng tín dụng dự báo có khả năng đạt mức 20% trong năm nay, là tín hiệu tích cực cho toàn ngành. Song, báo cáo tài chính quý 3 cho thấy, câu chuyện không chỉ ở tốc độ tăng, mà ở sự dịch chuyển dòng chảy tín dụng và những thách thức mới sẽ định hình triển vọng của từng ngân hàng trong giai đoạn tới.

Tính đến cuối tháng 9/2025, tín dụng toàn hệ thống đã tăng gần 14% so với cuối năm 2024, cao hơn đáng kể mức 9.11% của cùng kỳ năm trước. Diễn biến này cho thấy, động lực mạnh mẽ trong việc mở rộng tín dụng, khi chỉ sau 3 quý, hệ thống ngân hàng đã gần hoàn thành mục tiêu cả năm. Theo Ngân hàng Nhà nước, với đà tăng trưởng và khả năng hấp thụ vốn như hiện nay, tăng trưởng tín dụng cả năm có thể đạt 19–20%. Nếu được thực thi hóa, con số này sẽ là mức cao nhất trong gần 15 năm qua, kể từ 2011, từ đó góp phần quan trọng vào việc thúc đẩy tăng trưởng kinh tế trong nửa cuối năm.

Từ sự mở rộng tín dụng, ngành ngân hàng đang được hưởng lợi đáng kể, dù vẫn còn những thách thức hiện hữu về biên lãi ròng (NIM). Tín dụng tăng trưởng nhanh đã giúp thu nhập lãi thuần và lợi nhuận quý 3/2025 cải thiện rõ rệt, tạo nền tảng tích cực cho kết quả kinh doanh trong kỳ. Tuy nhiên, bức tranh toàn ngành vẫn có sự phân hóa sâu sắc về kết quả kinh doanh. Dựa trên các công bố về báo cáo tài chính quý 3, những thay đổi về tăng trưởng tín dụng sẽ được phản ánh rõ ràng hơn, từ đó cho thấy những dự báo về giai đoạn cuối năm.

Tăng trưởng tín dụng toàn ngành ngân hàng

Tín dụng toàn hệ thống tiếp tục tăng mạnh, cho thấy cả nguồn cung vốn dồi dào từ phía ngân hàng lẫn nhu cầu vay vốn gia tăng từ nền kinh tế thực. Xét về cơ cấu ngành, tín dụng chủ yếu tập trung vào các lĩnh vực sản xuất và thương mại dịch vụ, trong đó nông, lâm, thủy sản chiếm 6.23%, công nghiệp – xây dựng chiếm 23.97%, và thương mại – dịch vụ chiếm 69.8%. Đáng chú ý, khoảng 78% tổng dư nợ tín dụng toàn nền kinh tế tiếp tục phục vụ trực tiếp cho hoạt động sản xuất kinh doanh, phản ánh định hướng ưu tiên dòng vốn vào khu vực tạo giá trị thực.

Song song với bức tranh chung, các ngân hàng thương mại cũng ghi nhận kết quả tăng trưởng tín dụng ấn tượng. Theo báo cáo tài chính quý 3 của 27 ngân hàng niêm yết, tổng dư nợ cho vay khách hàng đạt 13.63 triệu tỷ đồng vào cuối tháng 9, tăng 15% so với cuối năm 2024 – mức cao nhất kể từ năm 2018. Điểm khác biệt đáng chú ý trong quý 3 năm nay là sự chuyển dịch cơ cấu tín dụng theo hướng ưu tiên các khoản vay trung và dài hạn thay vì ngắn hạn như trước đây. Đến cuối tháng 9, dư nợ tín dụng trung và dài hạn tăng 17.32%, cao hơn đáng kể so với mức tăng 12.65% của tín dụng ngắn hạn.

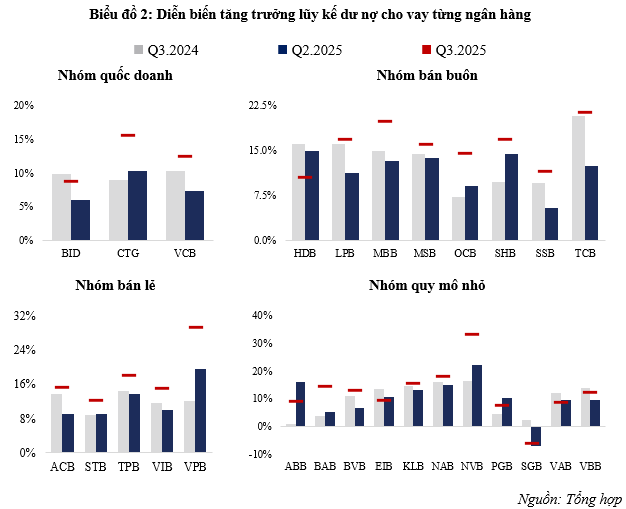

Bức tranh tăng trưởng tín dụng trong quý 3/2025 cho thấy, nhiều chuyển biến đáng chú ý giữa các nhóm ngân hàng. Nhóm quốc doanh tiếp tục duy trì quan điểm thận trọng, với tốc độ tăng trưởng thấp hơn khoảng 2–7% so với nhóm tư nhân. Dù vậy, kết quả này vẫn cho thấy sự cải thiện rõ rệt khi tăng trưởng lũy kế đến tháng 9 đạt 12.1%, cao hơn mức 9.7% của năm 2024. Trong khi đó, nhóm ngân hàng tư nhân ghi nhận đà tăng trưởng mạnh hơn. Một điểm đáng chú ý trong năm nay là nhóm bán lẻ đạt mức tăng trưởng vượt trội hơn nhóm bán buôn. Tính đến cuối quý 3, tín dụng của nhóm ngân hàng bán lẻ tăng tới 19.0%, vượt mức 17.1% của nhóm bán buôn. Diễn biến dấy lên câu hỏi về động lực cho sự đảo chiều ấn tượng này, liệu tín dụng bán lẻ đang quay trở lại vai trò động lực chính, hay đây là kết quả của việc tái cân đối danh mục cho vay.

Dù vẫn đạt mức tăng trưởng tích cực, tốc độ mở rộng tín dụng của nhóm bán buôn đã có dấu hiệu chậm lại so với quý trước, trong khi các ngân hàng quy mô nhỏ cũng chứng kiến đà tăng trưởng yếu đi, với mức tích lũy khoảng 13.6% trong quý 3. Nhìn tổng thể, các diễn biến phần nào phản ánh những định hướng đã được nêu tại kỳ đại hội đồng cổ đông đầu năm, khi việc phân bổ room tín dụng đều xoay quanh về nhóm ngân hàng bán lẻ. Điều đó cho thấy kỳ vọng tín dụng dịch chuyển theo hướng hỗ trợ cầu nội địa, góp phần duy trì đà phục hồi tăng trưởng kinh tế.

Tín dụng từng ngân hàng

Ở cấp độ từng ngân hàng, quý 3/2025 nhiều chuyển biến đáng lưu ý trong tăng trưởng tín dụng giai đoạn cuối năm. Nhóm ngân hàng quốc doanh tiếp tục chính sách tăng trưởng thận trọng, tương ứng với định hướng đã định từ đầu năm – ưu tiên kiểm soát rủi ro và xử lý nợ xấu thay vì mở rộng quy mô tín dụng. Mức tăng trưởng tín dụng của nhóm dao động quanh mục tiêu trung bình toàn ngành. Trong đó, CTG là điểm sáng nổi bật khi đạt mức tăng 15.6%, gần chạm mục tiêu đề ra đầu năm. VCB cải thiện tốc độ giải ngân, đạt 12.5%, cao hơn quý trước. Ngược lại, BID đạt mức tăng khiêm tốn 8.8%, thấp hơn đáng kể so với cùng kỳ và mới hoàn thành khoảng một nửa kế hoạch năm. Diễn biến này cho thấy BID tiếp tục đặt ưu tiên vào việc xử lý nợ xấu, đặc biệt khi nợ xấu nội bảng tăng mạnh trong nửa đầu năm.

Một điểm nổi bật trong bức tranh tín dụng năm nay là sự trỗi dậy của nhóm ngân hàng bán lẻ, trở thành đầu tàu tăng trưởng của hệ thống. VPB dẫn đầu với mức tăng 29.4%, khẳng định vị thế trong nhóm ngân hàng tư nhân. Tuy nhiên, cấu trúc tăng trưởng của VPB đã có sự dịch chuyển đáng kể: tỷ trọng cho vay bán lẻ (hộ kinh doanh và cá nhân) giảm từ 44.54% cuối năm 2024 xuống 38.37%, phản ánh chiến lược tái cơ cấu danh mục sang khách hàng doanh nghiệp nhằm duy trì đà tăng trưởng. Trong đó, VPB cho thấy xu hướng tập trung tín dụng vào lĩnh vực thương mại – dịch vụ và hạn chế cho vay bất động sản kinh doanh. TPB, ACB, và VIB ghi nhận tốc độ tăng trưởng cao. Dù ACB không công bố chi tiết cơ cấu dư nợ, báo cáo của TPB và VIB cho thấy xu hướng tương tự VPB – giảm dần tỷ trọng cho vay cá nhân, thay vào đó tăng cường tín dụng cho khu vực thương mại và sản xuất. Ngược lại, STB có mức tăng trưởng khiêm tốn hơn, chỉ đạt 12.4%, phần nào phản ánh khó khăn trong việc duy trì đà tăng trưởng ở mảng khách hàng cá nhân và tiểu thương trong bối cảnh hiện nay.

Nhóm ngân hàng bán buôn ghi nhận sự phân hóa rõ nét. HDB có mức tăng trưởng thấp hơn trung bình ngành, chỉ đạt 10.4%. Theo thuyết minh, HDB đã giảm gần 20% dư nợ cho vay bất động sản kinh doanh so với quý trước, đồng thời thu hẹp mảng cho vay tiêu dùng. Trái lại, TCB và MBB nổi bật với mức tăng trưởng lần lượt 21.4% và 19.9%, đây là cú bật mạnh so với kết quả trầm lắng trong quý 2. Phần lớn các ngân hàng còn lại trong nhóm cũng đạt tăng trưởng tín dụng cao hơn trung bình ngành và cải thiện so với cùng kỳ.

Trong khi đó, nhóm ngân hàng quy mô nhỏ hơn lại chứng kiến đà tăng trưởng tín dụng chậm lại trong quý 3, phản ánh chênh lệch về năng lực cạnh tranh và khả năng mở rộng tín dụng. Chỉ có 3/11 ngân hàng trong nhóm đạt mức tăng trưởng vượt trung bình ngành gồm NVB, KLB và NAB. Trong đó, KLB mở rộng dư nợ xây dựng, với tỷ trọng trong danh mục cho vay đạt khoảng 40% với mức tăng gần gấp đôi năm trước vào cuối quý 3.

Tổng thể, tăng trưởng tín dụng quý 3/2025 phản ánh xu hướng phục hồi lan tỏa rộng rãi trong ngành, song vẫn tồn tại những thách thức. Một số nhà băng chịu áp lực từ nợ xấu và mức độ cạnh tranh gay gắt. Dữ liệu cũng cho thấy đà cải thiện của nhóm ngân hàng bán lẻ đến chủ yếu từ sự tái cơ cấu danh mục cho vay, không hoàn toàn từ sự phục hồi của nhu cầu tín dụng cá nhân. Trong bối cảnh đó, kiểm soát nợ xấu và hướng dòng vốn về khu vực sản xuất thương mại tiếp tục là kỳ vọng trọng tâm cho tăng trưởng tín dụng của toàn ngành trong phần còn lại của năm.

– 10:00 11/11/2025

Nguồn: https://vietstock.vn/2025/11/tang-truong-tin-dung-9-thang-dau-nam-2025-nhom-ngan-hang-ban-le-but-toc-757-1370983.htm