Giá urê thế giới tăng cao cùng nhu cầu trong nước ổn định sẽ hỗ trợ giá bán của Đạm Phú Mỹ và Đạm Cà Mau, củng cố triển vọng lợi nhuận.

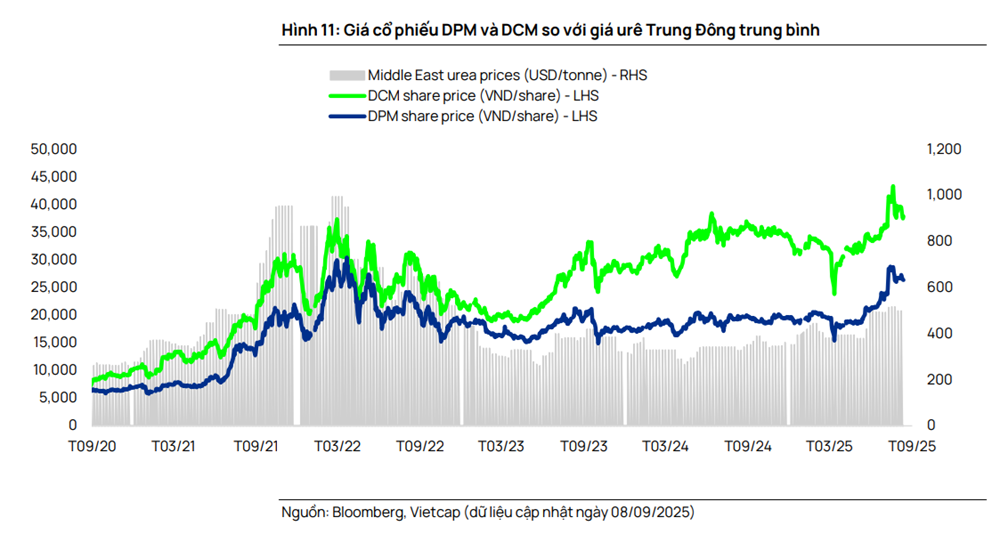

Theo Chứng khoán Vietcap, trong tháng 9, giá urê Trung Đông tăng mạnh 31% so với cùng kỳ lên mức 435 USD/tấn. Nguyên nhân đến từ (1) nguồn cung khan hiếm (Iran/Ai Cập/EU), (2) nhu cầu cao từ Ấn Độ và (3) căng thẳng địa chính trị kéo dài. Tính từ đầu quý III đến nay, giá urê Trung Đông tiếp tục leo thang, đạt 492 USD/tấn, tăng 44% so với năm trước và tăng 23% theo quý.

Do vậy, Vietcap dự phóng giá urê Trung Đông trung bình năm 2025 có thể đạt 435 USD/tấn, tăng 29% so với năm trước; giai đoạn 2025–2029 đạt mức 423 USD/tấn, cao hơn 22% so với mức trung bình giai đoạn 2015–2024). Động lực đến từ sự gia tăng của các rào cản thương mại, thuế quốc tế áp lên phân bón nhập khẩu ghi nhận mức tăng (bao gồm việc EU tăng thuế với Nga và cơ chế CBAM), trong đó CBAM được ước tính làm tăng giá nhập khẩu lên thêm 20–120 USD/tấn, trong bối cảnh nguồn cung bị hạn chế. Đồng thời, tác động từ việc Trung Quốc nối lại xuất khẩu được đánh giá ít nghiêm trọng hơn lo ngại, giá bán toàn cầu vẫn được nâng đỡ bởi mức sàn FOB do Trung Quốc quy định trong khoảng 370–470 USD/tấn giúp hạn chế áp lực giảm giá.

Đối với trong nước, giá urê duy trì ở mức cao, nhờ được thúc đẩy một phần bởi nhu cầu ổn định. AgroMonitor dự báo nhu cầu phân bón trong nước năm 2025 sẽ tăng 4–8% so với năm trước. Sang năm 2026, Vietcap kỳ vọng nhu cầu urê trong nước sẽ tăng khoảng 2% nhờ thời tiết thuận lợi cùng với giá gạo và cà phê ổn định, qua đó hỗ trợ diện tích gieo trồng và mức độ sử dụng phân bón.

Các nhà sản xuất trong nước như Đạm Cà Mau (mã: DCM) và Đạm Phú Mỹ (mã: DPM) đều tái khẳng định triển vọng giá tích cực trong nhiều năm tới, qua đó củng cố kỳ vọng về một mặt bằng giá duy trì ở mức cao và cải thiện biên lợi nhuận gộp.

Diễn biến đồng pha của

Tiếp theo, chính sách thuế giá trị gia tăng (GTGT) 5% mới có hiệu lực từ ngày 1/7/2025 sẽ có tác động tích cực, dự kiến được phản ánh từ nửa cuối năm 2025. Các doanh nghiệp trong ngành kỳ vọng các nhà sản xuất trong nước sẽ được hưởng lợi nhờ khấu trừ chi phí đầu vào, và sở hữu lợi thế cạnh tranh so với urê nhập khẩu. Vietcap ước tính khoản tiết kiệm thuế GTGT của Đạm Cà Mau sẽ lần lượt ở mức 150/270 tỷ đồng trong các năm 2025/2026 (chiếm khoảng 7%/10% lợi nhuận trước thuế) và của Đạm Phú Mỹ là 140/270 tỷ đồng trong các năm 2025/2026 (chiếm khoảng 10%/15% lợi nhuận trước thuế).

Chuyên gia Vietcap nhận xét các yếu tố trên sẽ tác động tích cực đối với lợi nhuận sau thuế của Đạm Phú Mỹ và Đạm Cà Mau giai đoạn 2025 – 2029 với dự phóng mức tăng trưởng lợi nhuận lần lượt 17% và 14,1%, định giá của cả 2 cổ phiếu đang hấp dẫn.

Vietcap đánh giá cổ phiếu DCM hiện có định giá hấp dẫn với P/E dự phóng năm 2026 là 9,0x, thấp hơn 24% so với P/E trung bình 5 năm của công ty; EV/EBITDA dự phóng năm 2026 là 4,1x, thấp hơn 30% so với mức trung bình 5 năm của nhóm các công ty cùng ngành là 5,9x. Đơn vị này điều chỉnh tăng 14,5% giá mục tiêu DCM lên mức 46.600 đồng/cp.

Trong khi đó, DPM cũng sở hữu định giá khá hấp dẫn với P/E dự phóng năm 2026 là 15,0x, tương ứng với mức PEG là 0,7 dựa trên mức tốc độ tăng trưởng kép (CAGR) EPS giai đoạn 2026–28 là 23%. Vietcap điều chỉnh tăng 21,3% giá mục tiêu DPM lên mức 29.000 đồng/cp, mức tăng giá được hỗ trợ bởi triển vọng tăng trưởng lợi nhuận giai đoạn 2025 – 2029 khi giá bán trung bình tăng.

Nguồn: https://stockbiz.vn/tin-tuc/vietcap-dpm-va-dcm-co-dinh-gia-hap-dan-khi-gia-ure-leo-thang/35615727